美股12月历来“战绩”可观,年底收官前多空还有关键一役

随着美联储进入静默期,多空将在关键的CPI数据公布前继续拉锯。

不那么强硬的美联储和令人鼓舞的通胀数据可能会在12月引发美股的大规模反弹,股市投资者希望其以强劲的势头结束这混乱的一年。

事实证明,在过去70年里,12月是股市表现强劲的一个月。不过,由于在进入2023年之前可能还有一些波折,该规律可能延后生效。在12月13日发布关键的通胀报告之前,就连多头也可能会持观望态度。

美联储主席鲍威尔上周暗示将放慢加息步伐,从而提振了市场的风险情绪。在他发表评论后,标普500指数上涨3.1%,自4月以来首次突破其200天移动平均线。这是一个广受关注的技术指标,用于衡量长期价格趋势。上周该基准指数累计上涨1.1%,因为交易员评估了意外强劲的就业报告以及加息将美国经济推入衰退的总体风险。

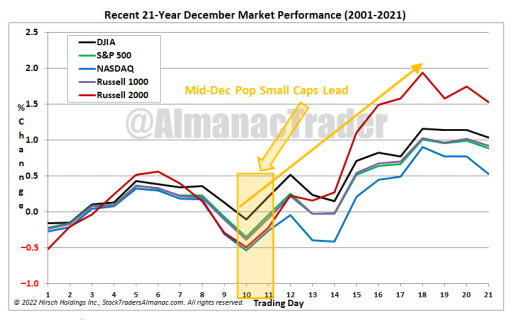

2001年-2021年12月的美股表现

Steward Partners Global Advisory财富管理执行董事总经理Eric Beiley表示:“股市可能已经见底,因为我们可能接近美联储加息的尾声。展望明年,我确实认为美联储即将结束加息,我的设想是在2023年初结束,因为利率上升正在减缓通胀和抑制全球经济增长。”

美股今年经历了异常动荡的一年。当美联储意识到通胀不是暂时的,并开启了激进的紧缩周期后,股市结束了有记录以来最短的牛市,随后陷入熊市,直到10月份通胀开始降温时才反弹。这使得标普500指数在2022年的跌幅收窄至不到15%。

随着美联储在2022年最后一次会议之前进入静默期,多头和空头将在接下来的八个交易日继续拉锯,在FOMC12月议息会议的前一天将公布备受关注的最新消费者价格指数(CPI)。考虑到美联储抑制物价飙升的决心,今年剩余时间几乎没有什么经济数据比11月的通胀数据更重要。

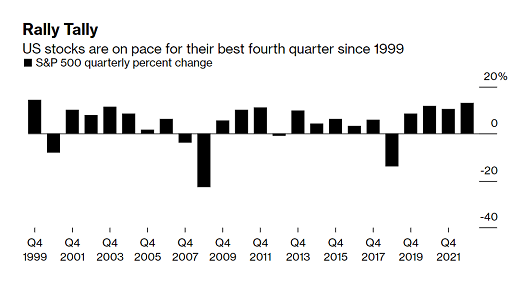

如果自10月中旬以来的市场反弹持续到12月,那么标普500指数将以较高的水平为全球基金经理动荡的一年画上圆满的句号。自9月底以来,标普500指数上涨了14%,有望实现1999年以来最好的第四季度表现。

美股有望迎来自1999年以来表现最好的第四季度

股票市场具有前瞻性,其走势反映的是投资者对未来6-12个月现实世界会发生什么的总体预期。历史表明,一旦通胀达到顶峰,美股就会攀升,标普500指数在一年后可能实现两位数的涨幅。这种乐观情绪也帮助推动了最近的反弹。

受到鼓舞的多头开始期待美股在年底前强劲上涨,房地产市场降温、汽油价格、私营部门就业人数和职位空缺等数据引发了关于股市是否触底的争论。此外,波动性已显著缓解,CBOE波动率指数(VIX)在10月12日盘中飙升至34.53后,上周跌破20。

即便如此,股市仍面临更多障碍,仍有投资者在观望标普500指数1月份至今的下跌趋势会否被打破。

标普500需上涨至接近4090才能打破自1月以来的下跌趋势

GenTrust董事总经理Mimi Duff认为标普500指数尚未消化轻微衰退的风险。她的基本预测是该基准指数将跌至3300,较上周五收盘价下跌19%。但这并没有阻止她寻找买入机会。Duff建议客户买入大型生物科技公司的股票,因其资产负债表强劲,同时也越来越看好小型股,因其估值较低。她说:“没有人愿意接住落下的刀,但我们不想错过任何机会。”

Duff表示,通胀可能已经见顶,并可能在明年降至3%至4%。“在狭窄的通道上安全着陆并不容易”,她指的是温和经济衰退的可能性,“但我们都应该更加乐观,因为通胀趋势已经改善”。

那么,什么可能会导致标准普500指数跌至新低?Steward Partners Global Advisory的财富管理执行董事Eric Beiley指出 ,答案是:强硬的美联储仍坚持大幅加息。

目前,他建议客户急需持有消费必需品、能源和金融股。但如果明年经济温和放缓并避免衰退,他押注包括亚马逊公司在内的大型科技股将受益于更好的盈利前景。Beiley说:“未知的是经济放缓的程度,如果是软着陆或经济增长放缓,那么我们必须对股市更加乐观。但如果是伴随着衰退的更大幅度的增长放缓,股市可能会进一步下跌。”

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

文章来源:金十数据

相关阅读

-

两大部长被曝联手“拆弹” 成功阻止特朗普解雇鲍威尔的剧本

美国总统特朗普最新表示,他“从没有打算”解除美联储主席鲍威尔的职务。特朗普指责相关说法是媒体炒作,他只是希望鲍威尔能在利率问题上采取更加积极的行动。

-

美联储褐皮书“关税焦虑”大爆发 美国企业齐声高呼要涨价

北京时间周四凌晨,美联储发布最新一版的美国经济状况报告(俗称“褐皮书”),从头到尾写满了对贸易冲突的焦虑。

-

特朗普关税态度软化 ASX200指数周三早盘大幅反弹

当地时间周二,美国总统特朗普表示对华关税将低于145%。他还表示,无意解雇美联储主席鲍威尔。受此消息提振,澳洲股市周三早盘大幅反弹。至发稿时为止,ASX200指数上涨1.8%至7958.5点,创三周新高。

-

特朗普再抨击美联储主席鲍威尔

美东时间周一(21日),由于对美国总统特朗普的贸易战及其对美联储批评的担忧,投资者进一步撤出美国,美国股市周一暴跌。截至收盘,道指跌2.48%,标普500指数跌2.36%,纳指跌2.55%。

-

特朗普警告:如果鲍威尔不立即降息 美国经济可能会放缓

当地时间周一,美国总统特朗普加大了对美联储主席鲍威尔的施压力度,称他是“大输家”,并警告说,如果不立即降低利率,美国经济可能会放缓。

-

美联储古尔斯比警告不要限制央行独立性

据彭博社报道,美国芝加哥联储主席古尔斯比在当地时间周日表示,“强烈希望我们不要陷入货币独立性受到质疑的环境,那将损害美联储的信誉。”

-

美联储官员古尔斯比表示:经济学家们一致认为 货币政策独立于政治干预是极其重要的

美联储官员古尔斯比表示,经济学家们一致认为,货币政策独立于政治干预是极其重要的。希望美国不会陷入一种货币独立性受到质疑的局面。

-

特朗普施压美联储降息 称鲍威尔“越早走人越好”

特朗普当天在社交媒体平台“真实社交”上发文称,鲍威尔的行动总是“又迟又错”。他说,行动太慢的鲍威尔早该像欧洲央行一样降息了,现在更应该立即降息。他还说,鲍威尔“越早走人越好”。

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

热门点击

-

- 【4.24】今日财经时讯及重要市场资讯

-

- 【4.23】今日财经时讯及重要市场资讯

-

- 【独家】ASX澳交所将迎来电动重卡概念第一股 Janus Electric将为市场带来怎样的新叙事?

-

- 【4.22】今日财经时讯及重要市场资讯

-

- 【异动股】紫金矿业战略入股澳交所上市金矿公司Strickland Metals (ASX:STK)

-

- 【4.21】今日财经时讯及重要市场资讯

-

- 黄金时代,正是黄金时代

-

- 【异动股】紫金矿业战略入股澳交所上市金矿公司Strickland Metals (ASX:STK)

-

- 【异动股】Southern Hemisphere Mining (ASX:SUH)最新研究印证Curiosity拥有巨大铜金斑岩矿床发现潜力

-

- 12人确诊,1人死亡!悉尼CBD“军团病”疫情持续扩散,卫生厅拉响警报

-

- 墨尔本基建项目成本井喷 中交建旗下澳洲建筑巨头John Holland陷亏损

-

- 【异动股】RAREX (ASX:REE)发现中国市场以外稀有高品位镓矿 股价持续飙升

-

- 【异动股】Aspire Mining (ASX:AKM)世界级“肥煤”炼焦煤项目预计二季度投建

-

- 市场普遍预计澳储行将降息 五家银行调低房贷利率

-

- 新南威尔士州发现含致命尼塔佐酮的伪造药物 卫生部门发布紧急警告