【4.20】今日财经时讯及重要市场资讯

【财经要闻】

澳储行加息可能或预示澳企将迎更大挑战 房地产、零售商和非银行贷款机构面临最大风险

经济学家警告称,随着借贷成本上升、价格压力高企和需求放缓,房地产、零售业和非银行贷款机构在未来几个月面临最大风险。

根据澳大利亚证券和投资委员会(ASIC)的最新数据,澳洲多行业破产数量全面上升。而另一边,RBA澳储行最近的政策会议纪要显示,该行或需要进一步加息以对抗通胀,这暗示出澳洲企业未来可能还将面临更大挑战。

(延伸阅读《澳洲企业破产潮愈演愈烈 多行业面临冲击 建筑业和住宿食品服务业首当其冲》、《澳储行发布四月份议息会议纪要 或进一步收紧货币政策》)

对于当前经济环境,毕马威(KPMG)认为商业房地产将受到较大影响,借贷成本上升可能会降低该行业的盈利能力,并使得融资和再融资变得更加困难。

加拿大皇家银行(RBC)澳大利亚首席经济学家Su-Lin Ong则指出,非银行贷款机构的新进入者尤其容易受到影响,信用记录不佳的中小企业或开发商通常会从非银行贷款机构借款,而这些客户群体将会发现其经营更具挑战性。

与此同时,经济合作与发展组织的数据显示,建筑业和非必需品零售业的前景同样令人担忧,鉴于澳大利亚家庭债务高企,预计消费支出下降将进一步拖累零售业发展。

RBA澳储行或将迎来史上最大改组 预将增设治理委员会以确保高效决策和治理(更新)

RBA澳储行即将迎来正式独立后的最大改组 预计改组后将新增一个独立的治理委员会,以确保高效决策和治理。

去年7月,澳大利亚财政部长Jim Chalmers委托加拿大央行前高级副行长Carolyn Wilkins、澳大利亚国立大学经济学教授Renee Fry-McKibbin和前财政部高级官员Gordonde Brouwer对澳储行开展了独立审查。

Jim Chalmers将于本周四概述该独立审查提出的所有51项建议。

根据审查建议,澳储行应设立独立的货币政策委员会和治理委员会,以确保决策和治理安排的高效性。

在此框架下,RBA货币政策委员会将专门负责利率政策,预计该委员会成员应包括来自劳动力市场和金融市场的专家。

拟新增设的治理委员会则将负责监督该行运营,包括负责人力资源、财务、风险管理和技术方面的事宜,职能类似于大企业的公司监事会。

据悉,联邦政府将继续支持澳储行的通胀目标框架和澳储行的独立性。全新的双重委员会架构预计将在今年晚些时候或明年通过立法,在此之前,澳储行现有九人理事会结构仍予以保留。

据AFR报道,在野党自由党联盟表示支持RBA 机构改革,并表示希望在RBA改革时“尽可能做到两党合作”。

印度人口将于年中超越中国 全球人口达到80.45亿

联合国人口基金会的《世界人口状况报告》显示,今年年中,印度的人口将达到14.286亿,而中国为14.257亿,印度将超越中国成为世界第一人口大国。届时,全球人口将达到80.45亿。

今年早些时候的官方数据显示,中国的人口去年出现了60多年来的首次萎缩。

印度没有关于人口的最新官方数据,因为印度自2011年以来没有进行过人口普查。印度的人口普查10年进行一次,原定于2021年举行,但由于疫情被推迟。目前,由于后勤保障和政治原因,印度短期内不太可能进行人口普查。根据皮尤研究中心的数据,自1950年联合国开始收集人口数据以来,印度已经增加10亿多人。

生鲜食品成本飙升10% 食品通胀压力仍将持续

瑞银(UBS)的最新食品通胀报告显示,今年3月,生鲜食品通胀已达峰值9.8%,而第三季度,澳洲超市的生鲜和干货食品的平均价格仍保持在9.1%的高位。瑞银(UBS)同时还披露,目前食品通胀水平是一年前的两倍多。

虽然Woolworts和Coles两大超市已经扩大了折扣和促销活动,以帮助减轻消费者和家庭预算的压力,但预计在不久的将来,超市结账时的高价格仍将保持不变。

食品通胀(包括生鲜食品和干货食品)持续走高之际,家庭正面临抵押贷款和租金等账单不断上涨,以及其他生活成本压力,这些都是导致通胀的因素,可能迫使澳储备银行(Reserve Bank)下个月加息。

食品和杂货价格的上涨对许多消费者来说是一笔痛苦的支出,许多消费者已经改变了消费习惯,转而购买更便宜的杂货,比如自有品牌。

瑞银(UBS)最新的价格追踪报告显示,这种食品通胀压力将持续到新的一年。

该机构发现,第三季度食品价格的平均通胀率为9.1%,低于第二季度的9.2%,但仍高于第一季度的8.2%,以及2022年第四季度的5.6%。这比2022年第三季度3.9%的食品通胀率高出一倍多。

按月计算,3月份食品价格涨幅为9.4%,2月份为8.8%,1月份为9%。

美股三大股指收盘涨跌不一 热门中概股普跌

美股三大股指收盘涨跌不一,截至收盘,标普500指数跌0.35点,跌幅0.01%,报4154.52点。道琼斯工业平均指数跌79.62点,跌幅0.23%,报33897.01点。纳斯达克综合指数涨3.82点,涨幅0.03%,报12157.23点。大型科技股涨跌不一,亚马逊涨近2%,苹果、微软小幅上涨;奈飞跌超3%,特斯拉跌超2%,Meta跌超1%,谷歌-A小幅下跌。热门中概股普跌,纳斯达克中国金龙指数跌1.68%。小鹏汽车跌超12%,蔚来跌超7%,理想汽车跌超3%,腾讯音乐、哔哩哔哩、百度、阿里巴巴跌超2%,京东、网易、爱奇艺跌超1%,微博、唯品会、富途控股、满帮、拼多多小幅下跌。(文章来源:证券时报·e公司)

欧股主要指数涨跌不一

欧洲时间周三,欧股主要指数涨跌不一,截止收盘,英国伦敦股市《金融时报》100种股票平均价格指数19日报收于7898.77点,比前一交易日下跌10.67点,跌幅为0.14%;法国巴黎股市CAC40指数报收于7549.44点,比前一交易日上涨15.81点,涨幅为0.21%;德国法兰克福股市DAX指数报收于15895.20点,比前一交易日上涨12.53点,涨幅为0.08%。

个股方面,当天伦敦股市成分股中烟草类个股领涨,位于涨幅前五位的个股分别为:英美烟草股价上涨3.37%,医疗器械供应商施乐辉股价上涨2.17%,博彩公司Flutter Entertainment股价上涨1.81%,希思科保险公司股价上涨1.81%,车险企业埃德米拉尔股价上涨1.70%。

当天伦敦股市成分股中零售类个股领跌,位于跌幅前五位的个股分别为:在线零售商奥凯多集团股价下跌2.22%,危险品检测公司哈尔玛股价下跌2.18%,约翰-戴维运动时装公司股价下跌1.80%,家居用品供应商翠丰集团股价下跌1.71%,英国电信集团股价下跌1.68%。(文章来源:新华网)

马斯克:特斯拉的订单量超过了产量

特斯拉CEO马斯克表示,特斯拉的订单量超过了产量。将尽可能提高汽车交付规模,大力投资未来计划,这将释放那些与新冠疫情相关的“战略库存积压”。(文章来源:财联社)

美联储古尔斯比:还在等着看有没有其他的信贷靴子掉下来

美联储古尔斯比表示,还在等着看有没有其他的信贷靴子掉下来;我的观点是,要谨慎,要有耐心;在美联储下次会议之前的这两周内,值得关注的是物价和信贷。(文章来源:财联社)

美联储褐皮书:近几周整体经济活动变化不大

美联储在褐皮书中表示,最近几周美国经济增长陷入停滞,招聘和通胀放缓,信贷获得渠道变窄。褐皮书称,“最近几周总体经济活动几乎没有变化,几个辖区指出在不确定性增加和对流动性的担忧加剧之际,银行收紧了贷款标准。”“在本报告所述期间,总体物价水平温和上升,但价格上涨速度似乎放缓”。这是自3月初硅谷银行倒闭引发金融市场动荡以来公布的第一份美联储褐皮书。(文章来源:财联社)

欧洲央行执委施纳贝尔:很难预测5月会议结果

欧洲央行执委会成员施纳贝尔周三表示,不确定性升高,使得官员下次设定利率时的结果难以预测。施纳贝尔称:“我不能告诉你我们将在下次会议上做出什么决定,尤其是在接下来的会议上。”她还表示,“随着银行业的动荡,形势变得更加复杂。更重要的是,我们要观察我们将获得的所有经济数据。重要的是,银行业的不确定性是否会对贷款产生额外影响。”(文章来源:财联社)

【澳股】

澳新第二大美容服务公司或迎新东家 Wesfarmers拟溢价3成对SILK Laser进行整体收购

澳大利亚商业地产巨头Wesfarmers Limited(ASX:WES)周三澳股收市后发布公告,称旗下全资子公司的澳大利亚制药工业有限公司(Australian Pharmaceutical Industries Pty Ltd ,API)已与澳交所上市医美服务公司SILK Laser Australia Limited(ASX:SLA,SILK)签订协议,拟收购后者100% 股份的股份。

据悉,API对美容服务公司SILK Laser Australia Limited(ASX:SLA,SILK)的收购对价为每股 3.15 澳元现金,较周三SILK Laser这家美容公司收盘价2.42澳元溢价约3成。

按照SILK最新的5380万股本和收购对价看,Wesfarmers Limited给出的估值为1.69亿澳元。

SILK 是澳大利亚和新西兰最大的非手术美容诊所运营商之一,2020年12月疫情期间在澳交所上市,之后通过对外并购进行业务扩张,详见《医美公司Silk Laser 拟IPO 欲融资8500万》,《Silk Laser发起战略并购 打造澳洲第二大非手术性医美连锁》。

上市后的第二个财年,SILK净利润增长27%至640万澳元,营收急升38%至8130万澳元。详见《美容公司Silk Laser利润猛增 计划进一步扩展市场》。

2023年2月发布的SILK半年报显示,2023上半财年实现现金收入4900万,法定税后净利润500万。

上月,SILK Laser刚刚完成对Eden Laser这家医美连锁店的收购整合,目前SILK在澳新地区拥有140多家诊所。

Wesfarmers Limited(ASX:WES)方面表示,如果该项收购成功,SILK 将成为Wesfarmers Health下面的一个部门,并将和Wesfarmers Health现有的相关业务进行整合,以产生协同效应。

Wesfarmers Limited(ASX:WES)公告称,持有9.3% SILK 已发行股份的最大的机构股东之一威尔逊资产管理集团 (WAM),已确认支持该项收购提案。

SILK公司董事会目前也表示一致同意该项收购提议。

ACCC反对Qantas收购联盟航空公司 联盟航空大幅低开

澳大利亚竞争与消费者委员会(ACCC)反对澳航收购联盟航空服务有限公司(Alliance Aviation Services Limited)的提议,称此举将有损竞争,加剧行业垄断。

澳航Qantas(ASX:QAN)和联盟航空服务有限公司(ASX: AQZ)是向西澳和昆州的矿业和资源公司提供航空运输服务的主要供应商,承担运送“飞进飞出”的矿工包机业务。ACCC表示担心,此次收购将大大减少飞进飞出(FIFO)服务市场的竞争,特别是在昆士兰和西澳大利亚州。ACCC的初步看法是,在这些市场上,联盟航空很可能成为澳航的一个重要竞争约束。

ACCC主席Rod Sims称:

“澳洲航空公司和联盟航空公司在澳大利亚的机场内有着竞争关系,尤其是在对于公司客户和行政乘客的服务方面。” Sims称。“这次提议会导致更少的选择和可能会提高票价。”

澳航表示,它对ACCC的决定感到失望,澳航仍然相信,此次收购不会大幅减少任何市场的竞争。同时澳航还要求与澳大利亚竞争与消费者委员会(ACCC)举行会议,以了解其决定。

截至发稿,澳航QAN至6.56澳元,微涨0.15%,联盟航空AQZ至3.27澳元,跌幅6.84%

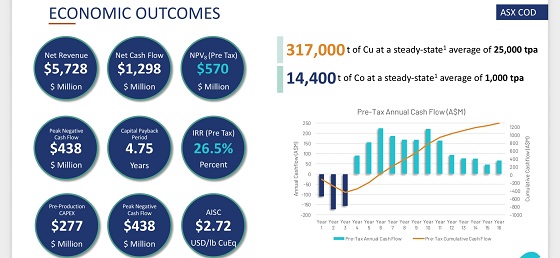

Coda Minerals发布南澳铜钴材料项目概略研究报告 最新ANT数据揭示项目有更大勘探空间

在南澳奥林匹克矿区拥有Elizabeth Creek项目100%权益的Coda Minerals Limited (ASX:COD),2023年初以来加快项目推进,近期不断有项目进展传出。

2023年3月, Coda Minerals Limited (ASX:COD)完成了Elizabeth Creek项目概略行研究报告(Scoping Study)表明,Elizabeth Creek项目具备可行途径,以实现在投产后平均每年加工生产2.5万吨铜和1000吨金属钴(备注:基于投产后第5年到第15年预测数字)。

据悉,Coda Minerals Limited (ASX:COD)旗下的Elizabeth Creek项目,位于澳洲著名的铜矿生产重地——奥林匹克铜省(Olympic Copper Province),当地的Olympic Dam是全球最重要的铜金矿产区之一。

Elizabeth Creek项目包括3个矿区,分别是Emmie Bluff 、MG14和WINDABO。

Emmie Bluff矿区,目前拥有符合JORC标准的铜、钴、银、锌等矿石总量为4300 万吨,所含对应的金属总量,分别为铜560,000吨,钴20,000吨,银1550万盎司,锌66,000 吨。

MG14和WINDABO则为两个露天开采矿,目前探明的符合JORC标准的矿石储量分别为1767万吨和183万吨,对应的金属铜含量为15.9万吨。更多信息详见Coda Minerals官方网站。

上月出台的Elizabeth Creek项目概略研报显示,Elizabeth Creek项目开发拟将分2个阶段进行,矿业开发总周期(LOM)为14年。

第一阶段,包括约 1 年的铜钴精矿生产,以推动实现早期现金流。

第二阶段,则涉及建造湿法冶金厂,同时采用 Albion Process TM 生产工艺,最终加工生产出高价值的阴极铜、电池级硫酸钴、锌盐和金属银。

公司方面表示,项目所在区域南澳,为全球可再生能源大区,当地风能、太阳能使用潜力巨大。 此外, 公司和项目所在地Kokatha居民保持很好的联系,初步环境调查和遗产登记搜索,未发现任何来自遗产或环境方面的挑战。

( 图片来源:Coda Minerals官网)

财务预测方面,按照相关加参数设定场景,项目投产后现金总收入预计为57亿澳元,折合税前净现值(NPV Pre -tax)5.7亿。

Coda Minerals Ltd (ASX:COD) 首席执行官克里斯.史蒂文斯 (Chris Stevens )近期在接受Proactive访谈时表示, Coda团队正在将Elizabeth Creek项目变成澳大利亚最大的未开发项目之一。

Coda Minerals Limited (ASX:COD)于2023年1月中旬开始采用环境噪声层析成像 (ANT)技术对Emmie Bluff 项目进行进一步分析。

截至目前,Coda Minerals 已对Elizabeth Creek 铜矿项目的主要勘探区完成了四次环境噪声层析成像扫描及分析(ANT)。

对(ANT) 相关数据的最新解读,有助于理解位于Elizabeth Creek项目区中的Emmie Bluff 和 Emmie IOCG两个矿床之间的关联,以及对勘探目标进一步确定。

对环境噪声层析成像 (ANT) 调查数据的最新解读,揭示了很可能存在一个南北走向的大型地址架构,将Emmie IOCG 的铜金矿化带和 Emmie Bluff 较浅的页岩铜钴矿化沉积区连接起来。ANT 数据表明,Emmie IOCG 的铜金矿化带和 Emmie Bluff矿区间的山谷,不仅为铜钴页岩沉积提供了空间可能,亦为进一步在该区域进行勘探和资源扩张,开辟了新的机会和空间。

此外,ANT数据表明,迄今为止钻探的 IOCG 矿化发生在一个以前未被识别的南北走向断层附近,该矿化区保持向南北两个方向开放。 这些结果与近期公告的重力调查(Gravity Survey)结果一起,为分析和确定Emmie IOCG 下一阶段钻探目标位置奠定基础。

Coda Minerals首席执行官克里斯.史蒂文斯 (Chris Stevens) 先生表示,“在强大的地球物理证据的支持下,我们现在有了新的勘探目标,可以进一步测试较浅的铜钴矿的延伸矿化。

最近基于现有矿产资源完成的概略研究,证明项目具有非常稳健经济前景,我们将进一步利用最新的发现和勘探优势,进一步提升扩大资源的机会。”

附:昨日热门新闻

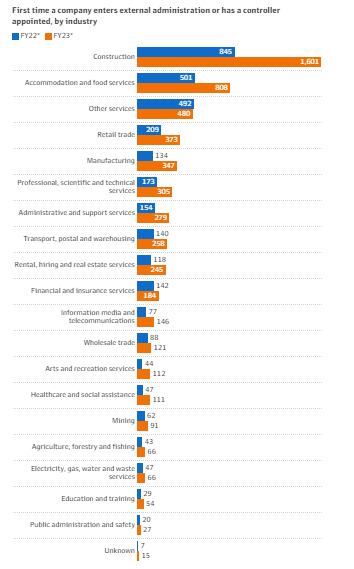

澳洲企业破产潮愈演愈烈 多行业面临冲击 建筑业和住宿食品服务业首当其冲

随着利率上升和经济走软,上月澳洲破产企业数量创下三年半以来的新高水平,首次回升至疫情前趋势之上。

根据澳大利亚证券和投资委员会(ASIC)的最新数据,上月有831家企业进入破产管理程序,而疫情前2016-17财年和2018-2019财年同月破产企业的平均数量为720家。

数据显示,截至3月31日,本财年破产企业数量较上一财年急剧上升,其中建筑业破产企业达到1601家,住宿和食品服务业破产企业为808家,而零售业和制造业的破产企业分别为373家和347家。

(图表来源:AFR)

亚司特律师事务所(Ashurst)合伙人阿林塔·凯梅尼(Alinta Kemeny)对此表示,大多数行业的破产重组活动正继续回升。而随着政府结束疫情期间补贴、银行收紧对困难企业借款、澳税务局加大收债力度,预计将有更多澳洲企业面临破产。

矿业投资驱动 去年中国对澳投资额逾20亿澳元 6年来首次回升

根据毕马威会计事务所和悉尼大学发布的最新报告,去年中国在澳投资额为14亿美元(20.8亿澳元),较上年增长143%,为6年来首次上升。

报告称,两国间矿业交易为中国在澳投资回升做出了重大贡献。

这些交易包括去年9月份宝武钢铁投资10亿澳元与力拓设立合资公司,共同开发西澳Western Range铁矿;浙江华友钴业股份有限公司斥资5.3亿澳元收购Prospect Resources在津巴布韦的Arcadia锂矿项目;山东玉龙黄金股份有限公司以1.93亿澳元投资昆州NQM Gold 2公司。

毕马威亚洲和国际市场负责人Doug Ferguson先生表示,2016年中国在澳投资达到116亿美元的高位后出现回落,去年终于迎来回升,但仍然是2007年以来的第二低位。

按照报告列举的2022 年中国对外直接投资总额1169 亿美元算,去年中国对澳投资额仅约占当年中国对外投资总额的1.2%。

报告指出,随着 Covid-19 旅行限制的放松,中国对外投资正在改善。

中国对澳大利亚的新投资中,70% 是由中国国有企业完成的,私营企业的投资以美元计算保持稳定,但仅占投资总额的 30%。

(部分资料来源:澳洲金融评论 澳大利亚人报 RBA)

【小编贴士:】手机端阅读时,点击文章页面左上Logo即可返回首页阅读。祝读者朋友天天健康、开心!工作投资顺利。

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

(郑重声明:ACB News《澳华财经在线》对标注为原创的文章保留全部著作权限,任何形式转载请标注出处,图片来自网络。)

相关阅读

-

【4.2】今日财经时讯及重要市场资讯

澳洲重卡电气化,无论从存量还是增量市场看,有着巨大的市场体量。道路运输业的减排和电气化进程面临的挑战对应着机遇,壁垒亦呼唤破局者。

-

【4.1】今日财经时讯及重要市场资讯

周二,澳储行理事会召开议息会议,决定把现金利率维持在4.10%。同时,外汇结算余额的利率维持在4%。会后,澳储行理事会发表声明,

-

【3.31】今日财经时讯及重要市场资讯

本网获悉,彼得·达顿(Peter Dutton)领导的联盟党承诺,如在即将到来的联邦大选中获胜,将为昆士兰州华人博物馆提供22.5万澳元资金,用于该博物馆官方网站升级扩大其虚拟平台,并支持其实现长期目标——建立一个永久性的实体博物馆。

-

【3.28】今日财经时讯及重要市场资讯

辽阔而庞大的澳洲大陆上有着极为绵延的公路网络,这些交通动脉连接着各大首府城市,连接着每天有大量货运航班起落的国内国际机场,连接着西澳和北领地为数众多的矿场港口,连接着维州和塔州的奶场牧场,南澳的林场与海产基地……

-

【3.27】今日财经时讯及重要市场资讯

当地时间3月26日,美国总统特朗普在白宫签署行政令,宣布对所有进口汽车征收25%关税。相关措施将于4月2日生效。

-

【3.26】今日财经时讯及重要市场资讯

澳大利亚财政部长Jim Chalmers于2025年3月25日公布了2025-26财年的联邦预算案,该预算案以“建设澳大利亚的未来”为主题,旨在通过一系列经济政策和民生改善措施,促进经济增长、降低生活成本,并增强社会包容性和公平性。

-

【3.25】今日财经时讯及重要市场资讯

如果你的年总收入达到375,378澳元或更高,恭喜你,你是澳洲纳税人中收入最高的1%。如果你的家庭总收入超过531,652澳元,那么你的家庭收入将超过99%的澳洲家庭。

-

【3.24】今日财经时讯及重要市场资讯

澳大利亚总理安东尼•阿尔巴尼斯周一宣布,联邦政府将确保全澳所有的公立学校获得充足的资金支持。

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

热门点击

-

- 【4.1】今日财经时讯及重要市场资讯

-

- 明星投资者集结站位 Janus Electric借壳上市搅动风云!澳洲重卡运输电动化迎来“破局者” (上)

-

- 【3.31】今日财经时讯及重要市场资讯

-

- 【4.2】今日财经时讯及重要市场资讯

-

- 澳储行宣布将利率维持在4.10% 市场调低降息概率预测

-

- 【澳洲大选动态】 彼得·达顿(Peter Dutton)领导的自由党联盟承诺: 若胜选将向昆士兰州华人博物馆提供22.5万澳元资助

-

- 新南威尔士州发现含致命尼塔佐酮的伪造药物 卫生部门发布紧急警告

-

- 生活成本(Cost of Living)再度成为选民重要考量因素 工党、自由党纷纷发声

-

- 澳储行宣布将利率维持在4.10% 市场调低降息概率预测

-

- 【异动股】ARTRYA (ASX:AYA)冠状动脉斑块成像AI诊断平台通过美国FDA审批

-

- 重卡货运:支撑澳出口和国内物流贸易的重要产业 机遇面前面临碳减排和电气化两大挑战

-

- 澳洲房价中位数刷新历史纪录 悉尼逼近120万澳元大关

-

- 澳洲股市一季度走软 部分黄金股和小盘股基金表现不俗

-

- 去年销售收入2760万元 最新季报显示现金头寸2060万元 肺部医疗成像技术公司Cyclopharm Limited (ASX: CYC) 产品进入美国市场 潜力初现

-

- 【异动股】ARTRYA (ASX:AYA)冠状动脉斑块成像AI诊断平台通过美国FDA审批