澳财富管理公司Evans Dixon冲刺IPO 收入结构引担忧

ACB News 《澳华财经在线》4月17日讯, Evans Dixon拟于近日通过IPO筹集1.572亿澳元资金,成为澳交所最新上市的财富管理公司。上市后,该公司市值将达到5.352亿澳元,但公司股票不会出售给普通投资者,新股发行将主要面向其公司客户和合伙人。

Evans Dixon向澳大利亚证券和投资委员会ASIC提交的招股说明书,对集团公司的上市融资计划及资金使用做了明确的介绍。根据公司官网公布的时间表,Evans Dixon计划于4月27日关闭新股认购,于5月8日进行新股分配,于5月14日在澳交所正式挂牌交易。

Evans Dixon是一家拥有30多年历史的金融服务公司,总部位于墨尔本。2016年,澳大利亚两家颇具名气的财富咨询品牌Evans&Partners和Dixon Advisory合并组成了现在的Evans Dixon,目前公司业务仍主要通过这两个品牌开展,此外公司还拥有专业的资产管理公司Walsh&Company。

该公司目前拥有8800名客户,公司向高达180亿澳元的资金提供投资建议,计划以2.50澳元每股的价格发行6200-7200万股股票,筹集资金1.572-1.822亿澳元.

据招股说明书,此次发行的市盈率为19.6倍,Evans Dixon的估值为4.286亿澳元,2018年预测EBITDA为4260万澳元,股息收益率为4.1%。

该公司董事会将由董事会主席David Evans、董事总经理Alan Dixon和独立非执行董事Sally Herman及Josephine Linden组成。

单一客户收入占比高 运营收入集中引发关注

据澳洲财经评论本月早些时候的报道,知名会计事务所KPMG曾提醒Evans & Partners股东谨慎考虑与Dixon Advisory合并后或将产生的声誉风险,一旦上市,Evans Dixon将需要按照监管机构要求,向所有公众股东披露公司运营及收入详情。

在对收入结构的审阅中,KPMG发现Dixon Advisory对一个颇有争议的房地产基金——US Masters Residential Property Fund(ASX:URF)向其支付的费用具有“高度依赖性”。在合并前,来自URF的1.16亿澳元收入在Dixon Advisory2016财年总收入中占比高达67%。

这一点遭到Evans Dixon公司董事总经理兼CEO的Alan Dixon的否认,他称2016财年来自URF的收入仅占Dixon Advisory总收入的43%,远未达到KPMG宣称的近70%。而Evans Dixon的一位新闻发言人称,2018年2.91亿澳元的收入预测中,从URF和Dixon Projects获得的收入将分别占公司合并收入的7%和9%,并且所有费用均基于行业正常活动的收费标准取得。

URF由Dixon Advisory参与设立,旨在向澳大利亚本土投资人提供投资美国地产的机遇,自2011年成立并在澳交所上市以来,通过信托基金单位发行累计融资7.43亿澳元,但其中的2.36亿已作为投资管理和其它费用支付给信托基金管理人Dixon,过去三年来,基金单位价格下降22.3%。

2017年URF在澳交所发布的一份公告显示,为减少该信托基金运营中的现金损耗量,维持信托基金稳定发展,将实施包含废除支付管理费用在内的策略。

Evans Dixon在2017财年公布了2.08亿澳元总收入,根据URF披露的信息,其贡献的5600万澳元已占前者总收入的四分之一,而净收入方面更是占到较大比例。若没有URF贡献的收入,Evans Dixon的盈利水平将大打折扣。

此外,KPMG还指出,上述问题引发了对Dixon Advisory目前实施的垂直整合商业模式的关注,即除了提供投资建议外,该公司财务规划师时常将公司产品出售给其现有的4300个、累计财富高达73亿澳元的超级高净值投资人。

但Alan Dixon支持现有商业模式,称其客户持有的投资组合涵盖不同类别的资产,在投资策略上已对可能的投资风险进行了充分的对冲。“我们的投资人均具有自由选择的权利,我们不会强迫做什么,仅提供投资建议。”

(郑重声明:ACB News《澳华财经在线》对本文保留全部著作权限,任何形式转载请标注出处,违者必究。图片来自网络)

相关阅读

-

全球第二大稳定币USDC运营商冲击IPO 去年理财收入16.6亿美元

美国SEC文件显示,全球第二大加密稳定币USDC的运营商Circle网络集团再度提交赴纽交所上市的申请。这也是今年美国监管风向骤变后,首家尝试进行美股IPO的知名加密产业公司。

-

香港证监会发布业务指引通知函 港股市场百倍打新将成历史

据老虎资讯3月21日消息,香港证监会于3月20日晚发布通函,针对首次公开招股(IPO)认购及融资服务向持牌法团提出多项额外指引,其中重要一项是向投资者收取10%最低预付认购资金(即最高允许10倍杠杆),这意味着港股市场百倍打新将成历史。

-

欧洲AI“全村希望”Mistral目标上市 展望行业风向已从模型转向系统

作为欧洲为数不多的知名AI初创企业,法国Mistral的联合创始人兼首席执行官Arthur Mensch周二透露,不会出售这家公司,不过他们正朝着IPO的方向努力。

-

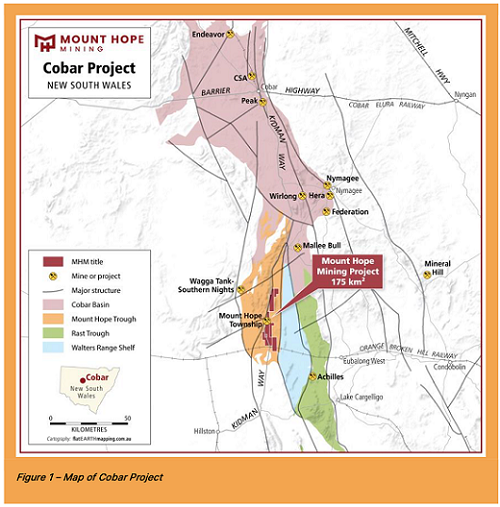

【新股跟踪】2024年最后一只新股Mount Hope Mining (ASX:MHM)上市足月 股价破发

作为2024年最后一家挂牌上市的新股,Mount Hope Mining Ltd (ASX股票代码:MHM)登陆澳交所近一个月表现欠佳,暂处破发状态。

-

火爆融资延续私有化潮流 SpaceX等硅谷巨头已不思IPO

分析指出,对于OpenAI、SpaceX等知名企业来说,公司上市的需求已经变得没有那么紧迫,因为他们不仅能从融资轮中获得数十亿美元的新资本,还为员工提供了兑现股票期权的途径。

-

市场交投活跃澳交所去年新挂牌数量猛增50% 今年有望继续上升

根据澳交所发布的数据,2024年共有67家公司登陆澳交所,与2023年的45家相比增加50%,但远低于2022年的107家和2021年的241家。

-

市场交投活跃澳交所去年新挂牌数量猛增50% 今年有望继续上升

刚刚过去的2024年,对于澳洲股市和投资人而言,是一个差强人意的年份。从指数看,ASX200、ASX300 及普通股指数同步创出历史新高。2024年最后一个交易日澳股虽有回落,但大盘仍然录得约7.5%的年度涨幅——尽管其低于澳股市场长期平均年化回报。

-

【1.8】今日财经时讯及重要市场资讯

据Tiger Trade App 老虎资讯消息,周三,美股三大指数期货在盘前时段直线“跳水”!四位知情人士告诉CNN,特朗普正在考虑宣布全国经济紧急状态,为征收大量普遍关税提供法律依据。

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

热门点击

-

- 【4.21】今日财经时讯及重要市场资讯

-

- 12人确诊,1人死亡!悉尼CBD“军团病”疫情持续扩散,卫生厅拉响警报

-

- 浦东向“新”:全新开放平台撬动中国对外开放新维度

-

- 【异动股】VHM (ASX:VHM)暴涨:维州Goschen稀土矿砂项目获颁采矿许可证

-

- “中澳自由贸易协定”签署十周年纪念活动在MA美驰澳大利亚举行

-

- 【4.16】今日财经时讯及重要市场资讯

-

- 关税战或导致波音蒙受巨额损失 中国商飞积极拓展市场 媒体称澳航等不排除未来购买中国飞机选项

-

- 【4.18】今日财经时讯及重要市场资讯

-

- ANZ澳新银行预测美国经济衰退可能性高达四成 美股短线波动收窄

-

- 【异动股】RAREX (ASX:REE)发现中国市场以外稀有高品位镓矿 股价持续飙升

-

- “尚界”正式亮相 问界M8上市8分钟大定破8000台

-

- 浦东向“新”: 浦东开发开放35周年 制度创新破“痛点”探新路

-

- 关税战或导致波音蒙受巨额损失 中国商飞积极拓展市场 媒体称澳航等不排除未来购买中国飞机选项

-

- 新南威尔士州发现含致命尼塔佐酮的伪造药物 卫生部门发布紧急警告

-

- Coles调整生鲜促销和定价规划 或引发新一轮价格战