锂电材料盘点!火爆还能维持多久?谁将逆袭?

最近,锂电池材料圈里,最常听到的两个词就是——“涨价”、“缺货”。

自去年下半年疫情恢复后,新能源车一直保持超高速增长,过去的1~5月,新能源车产销双双超90万辆,同比增速均超过200%,预计全年能达到230万辆。

下游需求端的持续火热,直接导致上游两大产业链供应紧张,分别是车载芯片和锂电池材料。

“缺芯”就不多说了,从年初开始持续到现在,影响波及全球,导致众多车企焦虑不安,停工停产的消息也是不绝于耳。

动力电池这边,情况相对好一点,各大电池厂直接产能拉满,共同贡献了超过40GWh的装车量,没有给车企拖太多后腿。

然而往上看,锂电池原材料这块就有点难顶了。

上游碳酸锂、磷酸铁锂、电解液(六氟磷酸锂、VC溶剂)、铜箔由于供需失衡,从去年下半年开始,便开启了涨价模式。

01

这里再简单介绍下,动力锂电池由正极、负极、隔膜和电解液构成,成本占比分别为44%、19%、12%、12%左右。

其中,正极是动力电池的核心,三元正极和磷酸铁锂正极因不同的物理及化学结构,导致性能差异,决定了二者不同的应用场景和范围。

三元正极材料价格上涨主要受到上游钴锂涨价的带动,电池级碳酸锂由单吨4万元涨至9万元,区间涨幅达125%。

磷酸铁锂正极从20年9月最低3.2万元上涨至目前最高5.25万元,涨幅超过50%,主要由于碳酸锂涨价,以及磷酸铁锂电池持续火热导致需求量大增。

今年5月,磷酸铁锂电池的出货量已经超过三元电池,不排除在全年产量上,磷酸铁锂最终逆袭超越三元。

不过,跟电解液相比,上面的材料在涨价方面只能算小儿科。

电解液的核心材料六氟磷酸锂(六氟),占电解液成本比重高达50%,自去年三季度后价格一路飙涨,报价从底部8万元/吨升至35万元/吨,创下近4年新高,涨价速度就跟坐火箭一样。

生产1GWh电池需要1100吨电解液,而电解液与六氟的配比约为8:1,即1GWh电池大约需要140吨六氟,以此推算,一季度新增的电池产能就将拉动4.5万吨的六氟需求。

目前,六氟行业库存已经探底,部分生产企业持续满产,订单也已经饱和,行业开工率超过八成。

到9月份传统生产旺季,六氟的价格预计还将上涨,达到40万元/吨,接近16年的顶点水平。

而另一块影响电解液产能的VC溶剂,价格也已上涨至27万元/吨,较去年市场均价的15万元增长了80%,一度出现断供的局面,后面很多中小电解液企业可能拿不到货。

按目前的情况,以上材料,下半年还将维持紧缺或紧平衡的状态。

电解液由于扩产周期长,六氟紧缺的情况短期内难以缓解,可能延续至2022年上半年,带动电解液价格继续强势。

正极方面,电池级碳酸锂和磷酸铁锂需求旺盛,产能释放缓慢,正极材料价格也将维持高位。

动力电池生产环节,材料成本约占80%,工费成本约20%。

上游材料疯狂涨价,各电池厂表示压力很大,一季度由于库存原因,受到的影响相对有限,但二季度开始,随着低价原材料库存出清,电池厂的毛利率肯定会有明显下滑。

在销售端,电池厂想通过涨价来转移成本的方式较为困难,但头部企业总有办法,宁德、亿纬、国轩等企业纷纷通过技术优化、拓展产业链等形式来降低成本。

宁德财大气粗,降本的方式最直接,就是买买买,直接或间接参股的上游材料企业超过20家,涉及领域包括锂、钴、镍,碳酸锂/氢氧化锂、正负极材料、电解液及添加剂等。

针对这次电解液涨价,宁德的解决办法更是壕气十足,直接预付6.75亿给天赐材料,锁定了1.5万吨电解液。

今年4月,公司公告计划对产业链优质上市公司投资不超过190亿,准备进行垂直一体化布局,打造一方电池王国。

“二线”大哥亿纬锂能,虽然财力上比宁德差点,但也在通过扩大“朋友圈”的方式来降本提效。

5月份,亿纬锂能宣布子公司与贝特瑞、SKI设立合资公司,确定了5万吨高镍三元正极的年产量。

此前,亿纬还与德方纳米成立合资公司,保证了磷酸铁锂正极供应;18亿元入股华友钴业,加码高镍正极和三元前驱体。

“技术流”玩家国轩高科不光在电池能量密度上不断突破,对产业链的布局也非常深入,除了四大材料,还开展了电池循环回收业务。

前几天,国轩在肥东的电池材料基地正式开工,总投资120亿元,计划建设年产10万吨负极材料产线和20万吨磷酸铁产线,目标实现对自己100GWh电池产能的供应。

对电池厂而言,最大的诉求是上游供应链稳定,未来都是上百GWh的产能,上游随便出个幺蛾子,搞得停产停工,损失难以估计。

因此,为了紧跟电池厂扩张步调,材料企业也在积极部署产能扩张,争取拿到头部企业的订单。

原材料涨价,对原料成本占比高、成本加成定价的环节影响更加正面,比如正极、电解液,二者原材料成本占比均为90%左右,可以通过产品涨价来覆盖原料涨价,因此在本轮涨价行情中更加受益。

02

正极材料

之前的文章中也提到,动力电池目前两大确定性路线是高镍三元和磷酸铁锂,前者主打高续航,后者主打安全、性价比。

以此为区分,正极材料也分成三元和铁锂两大阵营,2020年全球动力电池所需正极材料合计为27万吨,三元正极材料需求为18.3吨,磷酸铁锂正极材料需求为8.7万吨,比例大概为2:1。

在今年双方的交锋中,三元处于下风;CTP、刀片技术改善了铁锂的能量密度后,选择铁锂电池的车型也越来越多,甚至包括了中高端车型,比如比亚迪汉EV、特斯拉Model 3、小鹏P7等等。

当续航能达到400~600公里的时候,铁锂电池真正痛点似乎只剩下低温表现差这一项了。

不过,主流铁锂电芯能量密度已接近极限,未来降本空间主要取决于规模效应及原材料单价下降。

而需要看到的是,三元正极仍处于技术迭代上升期,能量密度不断提高。

1.三元正极

2020年,三元材料市场集中度逐年小幅提升,CR5达到52%,容百科技继续蝉联第一,产量超过2.5万吨,天津巴莫、长远锂科分列二三名。

三元电池中,镍、钴、锰等金属含量配比决定了正极材料的不同性能,如何平衡效率、安全、成本是三元技术路线的重要议题。

正极材料价格主要由原材料价格决定,而其中,钴价对于成本的影响最大。

全球钴资源都非常稀缺,探明储量仅750万吨,超45%还集中在局势动荡的刚果(金),国内储量仅占1%,高度依赖进口。

此外,钴价走势周期性明显,供需经常出现缺口,价格起伏很大。

而镍价格相对稳定,基本在8-13万元/吨之间,多用于不锈钢合金,动力电池需求对其影响小。

从成本和供应稳定两方面考虑,高镍低钴路线是目前三元正极的最优解。

2020年,国内高镍三元正极材料(NCM8系及NCA)渗透率迅速提升,三元正极出货23.6万吨,其中高镍正极出货5.19万吨,占比达到22%,比19年提高了9个点。

相对于低镍材料,高镍材料的生产流程更为复杂,8系高镍制造费用比5系高近一倍,对公司技术和成本控制的要求更高。

目前各大材料企业都在积极布局高镍产能,2021年底产能释放后,正极的竞争格局也会发生改变。

高镍这一块,目前优势最大的是容百科技,技术布局全面,成功实现大规模量产,未来的产能规划也最高。

容百是宁德高镍正极的主要供应商,去年NCM811材料销量翻倍,今年Q1的增长维持了高速增长。

容百贵州10万吨和韩国7万吨高镍正极材料项目都已经陆续开工,预计明年底建成,产能爆发会在2023年。

传统龙头当升科技这边,高镍的进展就慢很多了,2020年811材料的销售额仅占15%左右,产能扩张上也明显不如容百,在市场对高镍材料将不断渗透的预期下,当升的股价走势相当疲软。

除了技术更迭,三元正极另一大特点是原材料成本占比高,行业整体毛利率低,基本维持在15%左右,很难拉开差距。

为了降本,正极龙头也在搞一体化布局,拓展三元前驱体和电池材料回收业务。

格林美、华友钴业在前驱体、钴镍资源、材料回收业务均有布局。

格林美很早就攻克了高镍NCA&NCM811前驱体制造技术,目前拥有13万吨产能,2020年产量仅次于中伟股份,排名国内第二。

高镍前驱体毛利很高,预期会拉高格林美的整体毛利率,此外,格林美4月份还跟全球第二大NCA生产商韩国ECOPRO签订了35万吨高镍前驱体订单,销路不愁。

镍资源方面,格林美通过青美邦项目保证了材料供应,可以安心走高镍路线。

华友钴业目前正在转型,从传统资源型企业向成长型材料企业转变。

5月份,华友钴业宣布向杭州鸿源购买其持有的巴莫科技38.6175%的股权,加上华友控股的表决权,实现对巴莫科技的控制。

巴莫是国内高镍正极龙头,高镍领域市占率位居国内第二,2020年市占率36%,仅次于容百科技;而在2021Q1,三元正极市占率上,巴莫超过容百排名第一。

6月份,华友钴业又准备发行可转债,募资76亿元用于高镍正极、三元前驱体的建设,预计在2023年可以建成。

此外,华友还和好基友亿纬锂能一起完成了对印尼红土镍矿的布局,锁定原料供应。

总体上,三元正极的竞争非常激烈,各大企业都瞄准市场红利,做出扩产动作。

2021年以来,包括容百科技、当升科技、振华新材、科隆新能、厦钨新能等三元正极材料企业扩产规划、项目开工均提上日程,项目总投资合计近108亿元。

杉杉股份、优科美也通过抱紧巴斯夫大腿,增强在技术、产能、市场上的竞争力。

三元正极的格局还不太清晰,必须抓住两大重点——高镍化和一体化,高镍正极材料出货量容百科技领先,一体化布局格林美、华友钴业更加全面,当升科技则是传统龙头。

正极企业普遍毛利不高,优先关注企业盈利水平的改善,格林美、华友钴业Q1的毛利率环比都有不小提升,随着一体化布局的深入,成本优势预计会更加明显。

目前两家企业估值上都不算太贵,产能和ROE也在不断提高,可以多多关注。

2.磷酸铁锂正极

相比于三元正极,铁锂这边的竞争格局就要清晰得多。

德方纳米优势明显,凭借其独特的液相法优势和与大客户宁德时代的绑定,18年开始就成了行业第一。

宁德2020年在磷酸铁锂电池的市占率接近6成,德方纳米作为一供,供应了其一半左右的正极材料。

产能利用率上,德方纳米也一直优于行业平均水平,扩产需求明显。

老二贝特瑞为了聚焦负极和高镍三元正极业务,把磷酸铁锂正极业务卖给了龙蟠科技,龙蟠凭此收购加码锂电业务,贝特瑞产能加上自建产能,2021年产能合计可达到7万吨。

除了传统龙头,一堆搞钛白粉的化工企业也开始涉足磷酸铁锂正极领域,包括中核钛白、龙蟒佰利、安纳达等等。

由于钛白粉生产过程中产生的废酸、硫酸亚铁可成为磷酸铁锂的生产材料,因此钛白粉企业生产铁锂正极有天然的成本优势。

由于需求过于旺盛,铁锂正极的相关企业也开始了疯狂扩产,去年Q4以来总共有6家公司宣布了扩产或开工项目。

其中,最激进的要属钛白粉老二中核钛白,50万吨的产能规划比德方还高,当不成钛白粉老大就想当铁锂正极老大。

目前,在传统企业中,德方纳米规模和成本优势明显,不过几家化工企业进入后,会加剧行业竞争。

中核钛白、安纳达由于产能没有释放,估值上还未摆脱化工股的影子,随着项目逐渐投产,大概率会有个估值爬升的过程。

03

电解液

上半年,整个锂电池乃至新能源车产业链中,电解液都是最吸睛的那一个。

由于供需严重失衡,电解液核心材料六氟(六氟磷酸锂)价格创下四年新高,直奔40万元/吨大关。

另外,VC添加剂自去年Q4开始供应紧张,今年已经出现了明显的缺口,上半年也没有新的产能投放,缺口预计会进一步扩大。

下半年,六氟方面预计会有部分产能释放,供应稍微有所缓解,而VC添加剂可能成为整个锂电池放量的瓶颈。

2020年的市场占有率上,天赐26.8%排第一,新宙邦14.5%排第二,国泰第三。

去年电解液市场给人的感觉还是天赐材料和新宙邦双龙头格局,结果新宙邦拉胯严重,天赐的领先优势开始变大。

在新型锂盐LIFSI被广泛使用前,六氟依然是电解液的核心材料,二者的价格走势基本一致。

现状是,谁有六氟产能,谁就牛逼。

国内企业中,天赐的六氟产能最高,不过基本以自用为主,然后是多氟多、九九久、天际材料、石大胜华等,最近相关公司股价也跟着六氟价格水涨船高。

六氟扩产周期一般是一年半左右,目前价格可能维持到明年1季度。

天赐和多氟多预计在今年3季度会分别投放2万吨和5千吨产能,略微缓解供需紧张的情况。

短期来看,如果六氟价格继续上涨,那么多氟多、石大胜华、天际股份的股价应该还有上升空间;

但如果六氟价格横盘,或者出现小幅下降,那肯定也会反映在公司的股价上。

长期来看,电解液领域应该投资天赐材料这种一体化公司,6月17日,天赐宣布计划自筹资金10.5亿元,在安徽建设六氟项目,2023年投产后公司总产能超过9万吨。

由于自给比例高,六氟价格波动对天赐的成本影响较小,总体材料成本会比同行低6%~8%,今年Q1天赐的毛利率也成功超过老对手新宙邦。

行业老二新宙邦、老三江苏国泰目前六氟都需要外购,未来电解液的产能规划也比不上天赐,在一体化和规模优势面前,差距只会越拉越大。

不过,这次六氟涨价也加速了其替代品——“新型锂盐LIFSI”的发展,正极高镍趋势下,电解液会用到更多的LiFSI。

之前由于技术难度大、成本高,LiFSI尚未直接用作溶质锂盐,而是作为溶质添加剂与六氟混用,随着规模化生产及大幅降本的实现,LiFSI将逐步替代六氟。

而在新型锂盐的布局上,天赐也同样领先于竞争对手。

六氟具备成本优势,自给比例高;新型锂盐LiFSI技术路线布局完善;布局锂盐、溶剂、添加剂以及正极原材料。

天赐材料同时拥有以上优势,是电解液行业确定性最高的公司,具备长期投资价值,但短期不建议追高。

04

紧跟电池厂的扩产脚步,上游四大材料——正极、负极、隔膜、电解液,也开始了疯狂扩张模式。

目前这个阶段,对锂电池产业公司未来市占率、行业竞争力影响最大的因素就是产能,所以各家都在玩命的投资、扩产。

近期扩产的项目,会在22、23年陆续投产,到那时才是各大公司业绩爆发的时候,对应着当前的高股价预期。

无论从电池厂,还是材料厂的扩产计划来看,未来产能过剩都是一个大概率事件。

以2025年为节点,行业产能集中释放后,很可能在23、24年就出现局部产业过剩的情况,比如上文提到的磷酸铁锂正极和六氟。

整个锂电池产业链的份额都在往头部集中,目前格局已经趋于明显,正极、负极市场较大,竞争也更激烈,但龙头基本确定;

隔膜、电解液相对清晰,恩捷股份和天赐材料优势不小。

如果把2025年看做中期节点,2030年看做长期节点,以上公司的发展才刚刚开始。

由于还在发展初期,很多小体量公司随便发布个几万吨、几GWh的产能计划,就能因为高业绩弹性引起短期股价剧烈上涨。

但到产能过剩的时候,这些公司就是被去产能的命,没有长期投资价值。

强者只会恒强,在基本面不发生重大改变的情况下,龙头的价值会越来越高,比如宁德、比亚迪、恩捷股份、天赐材料、德方纳米等等。

锂电池产业链目前最大的选股逻辑是规模化和一体化,能在这两块做好的公司,才值得长期持有。

文章来源:君临财富

相关阅读

-

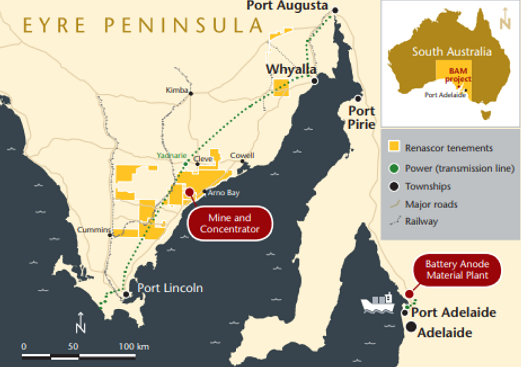

【异动股】Renascor Resources (ASX:RNU)计划自产纯化球形石墨 直供锂电池阳极制造商

澳交所上市石墨矿勘探公司Renascor Resources Ltd (ASX股票代码:RNU)股价异动,周三飙升14.29%,报收0.048澳元。

-

【异动股】Iondrive (ASX:ION)暴涨:溢价配售完成600万澳元定增 加速建设锂电池回收试点工厂

Iondrive Ltd (ASX股票代码:ION) 以每股0.014澳元价格发行4.3亿份新股,完成600万澳元配售,发行价较最新价溢价16.7%。

-

欧洲首个吉瓦级磷酸铁锂电池工厂在挪威建成投产

欧洲首个吉瓦级磷酸铁锂电池工厂16日在挪威南部城市阿伦达尔举行建成投产仪式。该工厂年产量可达300万个磷酸铁锂电池单元,总产能1吉瓦时。...

-

十余名中国公民本周在韩国一家锂电池厂重大火灾中遇难

据中国驻韩国大使馆官微号消息,6月24日上午,韩国京畿道华城市一电池厂发生火灾,造成包括多位中国公民在内的重大人员伤亡。目前中国驻韩国使馆正全力协调韩方做好遇难中国公民善后工作,尽快查明事故原因,切实保障在韩中国公民生命健康安全。

-

韩国一家锂电池厂发生重大火灾 十余名中国公民遇难

据中国驻韩国大使馆官微号消息,6月24日上午,韩国京畿道华城市一电池厂发生火灾,造成包括多位中国公民在内的重大人员伤亡。目前中国驻韩国使馆正全力协调韩方做好遇难中国公民善后工作,尽快查明事故原因,切实保障在韩中国公民生命健康安全。

-

新能源,重磅突发

昨夜今晨,投资圈最热的一条信息来自新能源行业。据业内引述南华早报的报道,在供给端,释放出“对新能源的过度投资将适得其反”,“新能源行业不应该是唯一的焦点,传统产业的转型也可以发展‘新生产力’”等信号。那么,这会给行业的发展带来怎样的变局呢?

-

94家A股锂电上市公司年营收超1.8万亿元 | 深电协盘点

截至目前,A股上市公司均已完成年报及一季度披露。为梳理锂电行业业绩表现,深圳市电池行业协会(以下简称“协会”)选取了2023年营收大于4.5亿元的94家锂电上市公司进行汇总分析,上述公司涵盖上游锂矿、锂电材料...

-

1-2月中国锂电池总产量同比增长15%

据“工信微报”微信号披露,1—2月,中国锂离子电池(“锂电池”)产业延续增长态势。根据锂电池行业规范公告企业信息和行业协会测算,1—2月...

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

热门点击

-

- Star Entertainment喜获3亿澳元注资 困境逆袭再下一城

-

- 【4.16】今日财经时讯及重要市场资讯

-

- 【4.14】今日财经时讯及重要市场资讯

-

- 【4.17】今日财经时讯及重要市场资讯

-

- 【4.15】今日财经时讯及重要市场资讯

-

- 自由党领袖彼得·达顿(Peter Dutton)发布联邦大选承诺 聚焦民生与经济 自由党政策主张一览

-

- 联邦大选拉开帷幕 工党、自由党纷纷推出楼市新政 争夺“首置族”选票

-

- 澳洲股市周三早盘走势平淡 Star Entertainment复牌后下跌近5%

-

- 【异动股】Austral Gold (ASX:AGD) 年报:生产黄金1.6万盎司 流动性指标显著改善

-

- 【异动股】RAREX (ASX:REE)发现中国市场以外稀有高品位镓矿 股价持续飙升

-

- 【澳洲联邦大选动态】自由党领袖彼得·达顿(Peter Dutton)推出“首次置业者房贷利息可抵税”承诺 誓言放宽房屋贷款标准 助力首次购房者圆梦

-

- ACB News 一周上市公司动态及市场要闻回顾( 2025/4/15)

-

- Star Entertainment喜获3亿澳元注资 困境逆袭再下一城

-

- 澳洲租金及房价高企 “后院可移动和可扩展房屋” 开始受到关注青睐

-

- 关税战或导致波音蒙受巨额损失 中国商飞积极拓展市场 媒体称澳航等不排除未来购买中国飞机选项