杀伤力提高了三倍!鲍威尔的新闻发布会才是真恐怖

导读: 美联储利率决议即将出炉,大家还在争辩加不加息,到底加几个基点。然而,鲍威尔的新闻发布会才是真“杀器”。

全球市场正屏息等待即将于北京时间周四凌晨出炉的美联储3月利率决议,美联储这一次有多难已经被媒体疯狂渲染,至今市场对于此次决议的结果依然充满分歧。就在昨晚,加息预期全面升温,这次加息25个基点的概率重新突破了80%。

加不加息?加息多少个基点?这些问题固然很重要,但投资者这次更加要重视会后美联储主席鲍威尔的新闻发布会,其影响力更加不容小觑。研究发现,鲍威尔新闻发布会期间的市场波动比他的前任高出三倍,而且他往往还能神奇地扭转市场对FOMC声明的最初反应。

在过去一年的六次新闻发布会期间,标普500指数的涨跌幅度超过1%,市值波动达到3000亿美元。鲍威尔主持的新闻发布往往会有两个特点。

第一,在FOMC新闻发布会期间,市场波动比其他时候更高。自2011年以来一直如此,但鲍威尔主持的新闻发布会尤其如此,这表明新闻发布会在塑造近期市场预期方面发挥了巨大作用。

第二,在新冠疫情大流行之前,新闻发布会倾向于强化FOMC的声明,市场在新闻发布会期间的走势与最初对声明做出的反应一致。然而,自新冠疫情大流行开始以来,股票和债券市场在新闻发布会期间的走势往往与市场对FOMC声明的最初反应相反。这种逆转与鲍威尔在讲话中的措辞有关系。

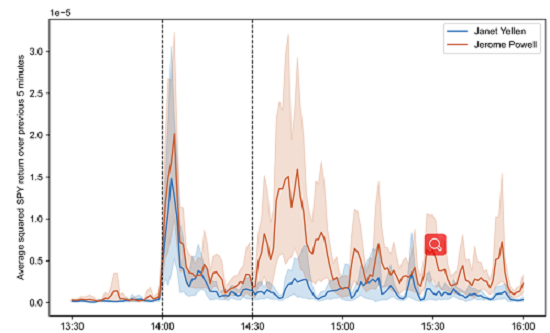

图1展示了鲍威尔及其前任耶伦召开新闻发布会当天标普500指数回报率的波动情况。可以看出鲍威尔任期内的波动性要大得多。

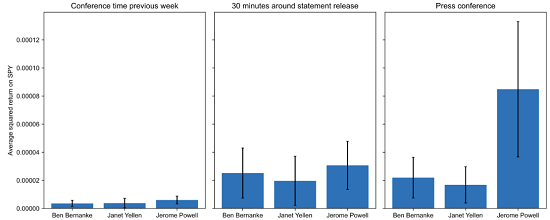

图2总结了最近三位美联储主席在新闻发布会期间市场波动的升高情况。尽管在这三位主席召开的新闻发布会上,市场波动都会加剧,但在鲍威尔任期内尤其明显:市场波动比前任主席任期内高出三倍。

鲍威尔的新闻发布会期间市场波动更加剧烈的一个解释可能是,在他的任期内,宏观环境更加动荡,其中包括疫情应对和随后的通胀抬头。此外,在FOMC声明发布后的几分钟内,不同主席任下的市场波动没有显著差异,这表明鲍威尔新闻发布会期间的波动加剧并不是更令人惊讶的利率政策的结果。

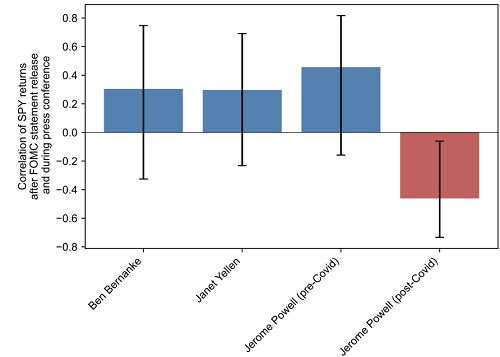

在伯南克和耶伦的领导下,美联储的新闻发布会通常会重申FOMC声明中传递的信息。如图3显示,在新闻发布会上,市场走势倾向于与FOMC发布声明后最初的走势一致。鲍威尔在新冠疫情前的会议上也是这样做的,但最近的会议却偏离了这一模式。自2020年3月以来,市场在鲍威尔的新闻会议期间的走势往往与最初的走势相反。

对于市场逆转的一种解释是,市场对FOMC最初的声明反应过度,因为它“倾向于倾听”。然而,通过分析鲍威尔最近几次新闻发布会上的问答文本,再将最近几次新闻发布会上的市场走势与鲍威尔使用的语言联系起来,可以发现,其中的原因不仅仅是市场潜在的过度反应。

例如,鲍威尔在2022年9月21日的新闻发布会上使用的语言,往往与FOMC声明中利好股市的部分有关,在此期间市场反弹,两年期国债收益率下降了近8个基点。而在2022年11月2日的会议上,他转向了明显更为负面的语言,在此期间股市下跌了近2%。

这些市场逆转表明,FOMC的声明不再是美联储对利率指导的“最后决定”。

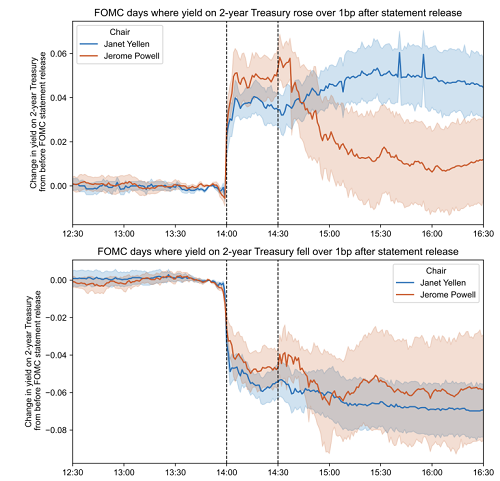

图4展示了耶伦和鲍威尔主持的新闻发布会期间,两年期美国国债收益率的走势。在耶伦任期内,债市对FOMC声明的发布做出了迅速反应,并在新闻发布会后倾向于保持在这一水平附近。然而,在鲍威尔任期内,特别是在FOMC声明发布导致国债收益率上升的日子里,市场在新闻发布会上往往会逆转对FOMC声明发布的最初反应。

这些模式表明,美联储新闻发布会的角色正在转变,正变得越来越重要,而且并不总是直接重申FOMC的声明。这种变化可能是沟通策略不断发展的必然结果:鲍威尔每年举行的新闻发布会数量也比他的前任增加了一倍,FOMC声明的长度、复杂性和观点的多样性随着时间的推移也发生了变化。

还有一种可能的原因是,新闻发布会允许主席强调自己的观点,并先于其他委员会成员提出FOMC讨论中未被FOMC声明捕捉、但市场认为具有重要意义的部分。不过,偏离FOMC声明中的统一信息并导致市场波动加剧,这个结果可能与美联储的其他沟通目标不一致。股债市场的大幅波动显然与增加可预测性和减少不确定性的目标不相容。事实上,最近的会议在降低未来利率路径的不确定性方面不太成功。

最后一种可能性是,将市场波动最小化的目标是错误的。一个“不太担心其行动对债市的直接影响的美联储或许能够在必要时更灵活地调整政策”。换句话说,当FOMC能像今天这样快速了解经济状况时,也许正是需要一位愿意推动市场走势的美联储主席。

转载说明:此文出自于金十数据,如需转载,请注明原文出处。若未注明原文来源随意摘编、转载等,金十数据将保留追究权利。

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

文章来源:金十数据

相关阅读

-

特朗普施压美联储降息 称鲍威尔“越早走人越好”

特朗普当天在社交媒体平台“真实社交”上发文称,鲍威尔的行动总是“又迟又错”。他说,行动太慢的鲍威尔早该像欧洲央行一样降息了,现在更应该立即降息。他还说,鲍威尔“越早走人越好”。

-

鲍威尔鹰派发声:维持观望立场 将优先控通胀 否认“美联储看跌期权”

当地时间周三(4月16日),美联储主席鲍威尔警告称,美国总统特朗普的关税政策可能使美联储在“控制通胀”与“支持经济增长”之间陷入两难境地。

-

美联储理事预判:特朗普关税对通胀的影响将是暂时的

当地时间周一(4月14日),美联储理事沃勒表示,美国总统特朗普的关税政策对通胀的影响可能是暂时性的。

-

美联储柯林斯:关税推高美国商品价格 可能造成美联储推迟降息

美联储柯林斯表示,美联储今年可能仍有降息的空间。利率政策处于良好状态,目前保持稳定似乎是最佳选择。关税推高美国商品价格,可能造成美联储推迟降息。

-

【4.10】今日财经时讯及重要市场资讯

美东时间周三,美国总统特朗普对关税政策做出重大调整。受此消息影响,澳洲股市周四开盘后大幅上扬,10:23攀升至7784.5点,上涨409.5点,涨幅5.6%。

-

美联储会议纪要:通胀率略高 经济前景不确定性增加

据中新经纬消息,当地时间4月9日,美联储公布联邦公开市场委员会(FOMC)3月18日至19日的会议纪要。美联储同意将联邦基金利率目标区间维持在4.25%至4.5%之间。

-

美联储会议纪要:特朗普制造不确定性 美国经济面临滞胀的风险

当地时间周三,美联储在官网发布了3月货币政策会议的纪要。纪要显示,美联储政策制定者在上月的会议上几乎一致认为,美国经济面临通胀上升和增长放缓同时出现的风险,也就是所谓的滞胀。

-

据CME“美联储观察”: 美联储5月维持利率不变的概率为54.8% 降息25个基点的概率为45.2%

据CME“美联储观察”:美联储5月维持利率不变的概率为54.8%,降息25个基点的概率为45.2%。美联储到6月维持利率不变的概率为0,累计降息25个基点的概率为51%,累计降息50个基点的概率为45.9%,累计降息75个基点的概率为3.2%。

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

热门点击

-

- Star Entertainment喜获3亿澳元注资 困境逆袭再下一城

-

- 【4.16】今日财经时讯及重要市场资讯

-

- 【4.14】今日财经时讯及重要市场资讯

-

- 【4.15】今日财经时讯及重要市场资讯

-

- 【4.17】今日财经时讯及重要市场资讯

-

- 自由党领袖彼得·达顿(Peter Dutton)发布联邦大选承诺 聚焦民生与经济 自由党政策主张一览

-

- 联邦大选拉开帷幕 工党、自由党纷纷推出楼市新政 争夺“首置族”选票

-

- 澳洲股市周三早盘走势平淡 Star Entertainment复牌后下跌近5%

-

- 【异动股】Austral Gold (ASX:AGD) 年报:生产黄金1.6万盎司 流动性指标显著改善

-

- 【澳洲联邦大选动态】自由党领袖彼得·达顿(Peter Dutton)推出“首次置业者房贷利息可抵税”承诺 誓言放宽房屋贷款标准 助力首次购房者圆梦

-

- 澳洲租金及房价高企 “后院可移动和可扩展房屋” 开始受到关注青睐

-

- Star Entertainment喜获3亿澳元注资 困境逆袭再下一城

-

- ACB News 一周上市公司动态及市场要闻回顾( 2025/4/15)

-

- 【异动股】RAREX (ASX:REE)发现中国市场以外稀有高品位镓矿 股价持续飙升

-

- 特朗普表示将对药品加征关税 澳洲药企16亿澳元出口市场或遭打击