市场押注通胀继续回落,纳指涨近2%录四连涨

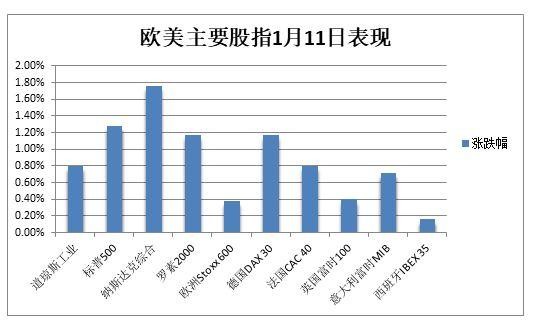

美股周三收高,纳指连续第四个交易日上涨。投资者越来越相信周四的CPI报告将显示通胀降温,并向美联储发出信号、表明之前的加息已经产生了预期的影响。截止收盘,纳斯达克指数涨1.76%,标普500指数涨1.28%,道琼斯指数涨0.8%。

明星科技股多数上涨。“元宇宙”Meta一度跌2%后转涨,最终仍跌,盘中创去年10月25日来最高。亚马逊涨近6%至五周高位,并创去年11月10日来最大单日涨幅。苹果涨超2%,连涨四日至三周新高。微软涨3%,连涨四日至一周高位。奈飞从九个月高位微跌。谷歌A涨3.5%,连涨四日至四周最高。特斯拉涨3.7%至近三周最高。消息面上,特斯拉考虑今年投资7.75亿美元扩建德州超级工厂,即将达成在印尼建厂的初步协议,高盛将该股列为2023年首选股票列表。

芯片股午盘后相继转涨。费城半导体指数跌0.8%后转涨1.3%,连续两日创四周新高。英特尔跌1.5%后转涨1.4%至五周新高,AMD跌超1%后转涨1.5%,英伟达跌超2%后转涨0.6%。

热门中概尾盘跌幅收窄,纳斯达克金龙中国指数(HXC)盘初跌超1%后收涨0.2%。纳斯达克100四只成份股中,京东和拼多多跌约1%,网易涨近2%,百度涨近3%。其他个股中,阿里巴巴跌超2%后收盘微涨,连涨七日再创半年最高,腾讯ADR涨超3%,B站跌2%,“造车三傻”仅蔚来汽车涨且涨超2%。

其他市场面

欧股齐涨,泛欧Stoxx 600指数收涨0.38%,上逼周一所创的八个月高位,零售股涨2%领跑,欧元区Stoxx 50指数和德股涨超1%。英国保险公司Direct Line的欧股和美股均跌24%,为其上市后最大跌幅,称12月恶劣天气令索赔激增,导致全年出现承保亏损,取消2022年的末期股息。

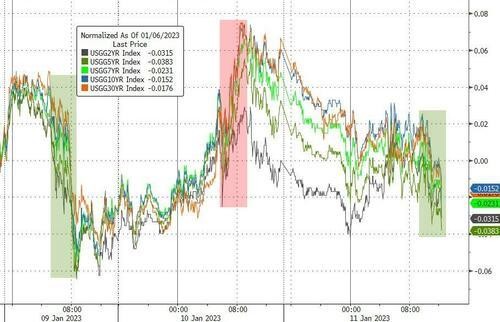

欧美中长期国债收益率跌幅更深,关键收益率曲线倒挂均扩大

欧美国债收益率再度齐跌,长端国债收益率均跌幅更深,欧美关键收益率曲线倒挂均加深。

10年期美债收益率跌8个基点至3.54%,对货币政策更敏感的两年期收益率一度跌5个基点并下逼4.20%,2/10年期收益率曲线倒挂幅度在美国CPI数据出炉前扩大。

欧美中长期国债收益率跌幅更深,关键收益率曲线倒挂均扩大

欧元区基准的10年期德债收益率跌10个基点至2.20%,两年期收益率跌4个基点。10年期法国和西班牙国债收益率跌15个基点,10年期意债收益率跌近19个基点,10年期希腊国债收益率跌22个基点。10至30年期长端英债收益率齐跌15个基点至逾三周新低。

分析称,这主要由于欧洲天然气跌至一年新低,令投资者对通胀降温更乐观,进而降低对欧央行后续激进加息的预期。但德国为首的欧洲主要国家计划年初大量发债,将持续压低国债价格。

油价涨超3%站稳一周高位,欧洲天然气跌超5%近一年低位,美气盘中创一年半最低

需求前景乐观,跑赢上周美国商业原油储备大幅增加的数据,油价站稳一周高位,均收复1月4日以来全部跌幅:

WTI 2月原油期货收涨2.29美元,涨幅3.05%,报77.41美元/桶,盘中最高涨2.69美元或涨3.6%,上逼78美元,连涨五日。

油价站稳一周高位,美油升破77美元,布油上逼83美元,均涨超3%

消息面上,上周美国EIA油储超预期增近1900万桶,创2021年2月来最大增幅,总量也至当时以来的近两年最高。汽油库存增超410万桶,期货交割地库欣地区库存增超250万桶,创2021年12月来最大增幅。同时,美国石油出口创2021年5月以来最大降幅,均暗示需求不佳。

北半球暖冬天气减少供暖需求,欧洲天然气库存水平健康,令TTF荷兰天然气和ICE英国天然气期货尾盘均跌超5%。欧洲基准的荷兰天然气盘中跌超8%并失守70欧元/兆瓦时整数位,逼近2022年1月来低位。

NYMEX美国2月天然气期货收涨0.88%,报3.6710美元/百万英热单位,盘中跌近6%至2021年6月以来最低,今年已经累跌近19%。

美元徘徊七个月低位,两年半来首次面临技术位“死叉”,离岸人民币五个月最高

衡量兑六种主要货币的一篮子美元指数DXY盘中止跌转涨,交投103.30,距离周一所创的七个月新低不远。美元濒临两年半以来首个技术位“死叉”,是看跌信号,上一波反弹趋势于2022年9月见顶之后,50日均线出现跌穿200日均线的可能。

美元徘徊七个月低位,两年半来首次面临技术位“死叉”

欧元兑美元连续多日站稳1.07上方,徘徊周一所创的七个月高位,欧元兑瑞郎于去年7月以来首次升至平价位,分析称欧元受益于欧元区增长前景的改善。去年9月触及二十年新高以来,美元兑欧元已累跌近12%。

英镑兑美元最深跌0.4%并下逼1.21,进一步远离周一所创的三周高位。日元兑美元保持不足132关口,连续多日小幅下跌。澳元兑美元涨0.2%并升破0.69,接近五个月高位,澳大利亚去年11月CPI高于预期支持进一步加息。离岸人民币升破6.77元或涨超200点,至五个月最高。

主流加密数字货币追随科技股普涨。市值最大的龙头比特币涨0.5%并站上1.75万美元,维持四周高位,第二大的以太坊小幅上涨并徘徊1340美元整数位。

比特币涨0.5%并站上1.75万美元,维持四周高位

黄金尾盘转涨再创八个月新高,伦铜五连涨,去年6月来首次升破9000和9100美元

COMEX 2月黄金期货收涨0.1%,报1878.90美元/盎司,创八个月收盘新高。现货黄金在美股盘初转跌,尾盘重新转涨,一度失守1870美元。分析称,CPI数据发布前交易员趁机获利了结。

黄金尾盘转涨再创八个月新高

中国经济开放带来的需求前景改善,持续提振伦敦工业基本金属,媒体称,英国政府阻止伦敦金属交易所LME在亚洲时段重启镍期货交易的计划:

伦铜收涨212美元或涨2.4%,自去年6月来首次升破9000和9100美元,连涨五日至去年6月中旬以来的七个月新高,今年一周半交易里已经累涨约8%,去年累跌14%。高盛预计LME铜价到2023年底将达到11500美元/吨。

伦铝涨近2%并升破2500美元,连涨四日至一个月高位。伦锌涨1.5%并升破3200美元,刷新近四周高位。伦锡涨超950美元或涨3.7%,升破2.6万美元至半年高位。但伦铅跌0.4%失守2000美元,伦镍盘中跌5%并下破2.7万美元,至去年11月底以来的一个半月最低。

宏观消息面

1、投资者等待周四CPI报告

周四美国将公布备受关注的消费者价格指数(CPI)报告。接受道琼斯机构调查的经济学家预计12月CPI将环比增长0.1%、同比增长6.5%,从而显示通胀降温。此外,这些经济学家还预计扣除食品与能源价格不计的核心CPI将环比增长0.3%、同比增长5.7%。

2、市场仍在密切关注美联储的货币政策前景

周二美联储主席鲍威尔发表年内第一场讲话,重点强调了央行须维持独立性。他指出,物价稳定是经济健康的基石,在通胀高企时央行可能需要采取一些不受欢迎的措施,即提高利率。市场分析认为,虽然鲍威尔强调了美联储稳定物价的这一目标,但实际上并未对货币政策前景发表明确评论。芝商所的美联储观察工具也显示,市场预期该行下月加息25个基点的概率位于近期的高点,达77.2%;而加息50个基点的概率仅不到四分之一。

3、“新债王”:债券资产比股票更有吸引力

有着“新债王”之称的双线资本CEO冈拉克近日表示,试图弄清楚未来利率形势将如何发展的投资者应该更加关注债券市场,而不是美联储,他认为利率方向的控制权掌握在债券市场手中。冈拉克认为债券资产比股票更有吸引力。这反映在他的投资观点上,他认为投资者目前应该青睐60%的债券和40%的股票的投资组合,而不是相反的、更传统的60股票/40债券的传统投资组合,他认为当前宏观环境下投资者将较大份额配置在股票上不具备优势。

公司消息

1、贝莱德计划在全球裁员大约500人

贝莱德计划在全球范围内裁员约500人,占员工总数的2.5%,去年这家世界最大资产管理公司因为股债市场大跌而业绩受挫。在其内部备忘录中,CEO Larry Fink和总裁Rob Kapito对员工表示,“不确定因素使得先机而动比以往任何时候都更重要,我们要专注于为客户服务”。这是贝莱德自2019年以来进行的首轮裁员,裁员后员工人数仍将比一年前高出约5%。该公司定于周五公布第四季度财报,截至去年9月底其全球员工总数约19,900名。

2、郭明錤:高阶iPhone 15将用固态按键取代实体键

知名苹果分析师郭明錤表示,Cirrus Logic是2H23高阶iPhone 15机种取消实体按键并改采固态按键设计的主要赢家。我的最新调查显示,高阶iPhone 15机种采用固态按键设计,故需配备额外的Taptic Engine以模拟实体按钮力回馈的感觉,而Cirrus Logic因独家供应用于固态按键之Taptic Engine的控制IC,故将显着受益于此新设计。若此新设计得到好的使用者反馈,我认为未来可能会有其他产品线的高阶机种也采用此新设计。

3、特斯拉据称接近达成在印尼建厂的初步协议 目标年产100万辆汽车

据媒体援引消息人士报道,特斯拉即将达成在印尼建立工厂的初步协议,其目标为年产100万辆电动汽车。知情人士称,双方讨论的内容包括在印尼建立多个服务于生产和供应链等不同功能的设施的计划。据悉,双方尚未签署协议,因此仍然存在失败的可能性。印尼长期以来一直在邀请特斯拉建厂,该国总统佐科·维多多去年5月在美国得克萨斯州会见了特斯拉CEO埃隆·马斯克,双方探讨了关于特斯拉在印尼的潜在投资和技术合作等事项。佐科向马斯克建议,特斯拉可以将整个供应链设在印尼。

4、泰森食品大量扩招员工 将投入1.8亿美元增设产线

泰森食品表示,该公司位于美国伊利诺伊州凯西维尔的预制食品厂将增加约400个工作岗位。该公司预计将投资1.8亿美元开发这家工厂,生产零食和早餐。该公司正在为该设施增加7条生产线和2.5万平方米场地,以增加自动化仓储和机器人。该工厂目前雇用了300多名员工。泰森食品股价在过去12个月已经下跌了28%。

5、亚马逊负责游戏业务的执行官John Smedley辞职

亚马逊负责游戏业务的执行官John Smedley周三告诉员工,他将辞职。Smedley在发给员工的一封电子邮件中说:“经过深思熟虑,我决定是时候尝试一些新的东西了。”Smedley在这个行业有30年的经验,并在圣地亚哥的亚马逊游戏工作室工作了6年。据悉,Smedley于2017年加入亚马逊,参与过各种项目,但都没有发布。

相关行情

纳斯达克.US 10931.67 1.76%

免责声明:本文内容及观点经由转载或合作机构、作者在本平台授权发布,不代表腾讯立场,仅供投资者参考,且不构成任何投资建议。

文章来源:腾讯自选股

相关阅读

-

美股三大指数收盘涨跌不一

美股三大指数收盘涨跌不一,道指跌1.33%,纳指跌0.13%,标普500指数涨0.13%。联合健康收跌22%领跌道指成分股。

-

鲍威尔就特朗普关税政策发警告,美股集体下跌

美东时间周三,美股三大指数集体下跌。截至收盘,道琼斯工业平均指数收跌699.57点,跌幅1.73%,报39669.39点;纳斯达克综合指数收跌516.01点,跌幅3.07%,报16307.16点;标普500指数收跌120.93点,跌幅2.24%,报5275.70点。

-

美股三大指数大幅收跌

美股三大指数大幅收跌,纳指跌3.07%,道指跌1.73%,标普500指数跌2.24%。大型科技股集体下挫,英伟达跌超6%,特斯拉跌超4%,苹果、Meta、微软跌超3%,亚马逊、谷歌跌超2%。

-

【4.16】今日财经时讯及重要市场资讯

美国关税政策或将对美国经济增长带来怎样的影响?ANZ澳新银行研究团队最新大幅下调了对美国经济增长预测。

-

ANZ澳新银行预测美国经济衰退可能性高达四成 美股短线波动收窄

美国关税政策或将对美国经济增长带来怎样的影响?ANZ澳新银行研究团队最新大幅下调了美国经济增长预测。

-

美股三大指数集体收跌

美股三大指数集体收跌,纳指跌0.05%,标普500指数跌0.17%,道指跌0.39%。大型科技股涨跌互现,奈飞涨超4%,英伟达涨超1%,谷歌、亚马逊跌超1%。

-

纳指收涨0.64% 苹果涨超2%

美股三大指数集体收涨,纳指涨0.64%,道指涨0.78%,标普500指数涨0.79%。大型科技股多数上涨,苹果涨超2%,奈飞、谷歌涨超1%。跌幅方面,Meta跌超2%,亚马逊跌超1%。

-

美国关税豁免政策提振澳洲股市 美股期货指数攀升

由于美国政府公布了科技行业关税豁免政策,澳大利亚股市周一开盘后上涨, ASX200指数开盘攀升55.1点至7701.6点,涨幅0.7%。11个板块均上涨,其中原材料板块领涨。

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

热门点击

-

- Star Entertainment喜获3亿澳元注资 困境逆袭再下一城

-

- 【4.16】今日财经时讯及重要市场资讯

-

- 【4.14】今日财经时讯及重要市场资讯

-

- 【4.17】今日财经时讯及重要市场资讯

-

- 【4.15】今日财经时讯及重要市场资讯

-

- 自由党领袖彼得·达顿(Peter Dutton)发布联邦大选承诺 聚焦民生与经济 自由党政策主张一览

-

- 联邦大选拉开帷幕 工党、自由党纷纷推出楼市新政 争夺“首置族”选票

-

- 澳洲股市周三早盘走势平淡 Star Entertainment复牌后下跌近5%

-

- 【异动股】Austral Gold (ASX:AGD) 年报:生产黄金1.6万盎司 流动性指标显著改善

-

- 【澳洲联邦大选动态】自由党领袖彼得·达顿(Peter Dutton)推出“首次置业者房贷利息可抵税”承诺 誓言放宽房屋贷款标准 助力首次购房者圆梦

-

- 【异动股】RAREX (ASX:REE)发现中国市场以外稀有高品位镓矿 股价持续飙升

-

- ACB News 一周上市公司动态及市场要闻回顾( 2025/4/15)

-

- 澳洲租金及房价高企 “后院可移动和可扩展房屋” 开始受到关注青睐

-

- Star Entertainment喜获3亿澳元注资 困境逆袭再下一城

-

- 关税战或导致波音蒙受巨额损失 中国商飞积极拓展市场 媒体称澳航等不排除未来购买中国飞机选项