4月美国非农就业数据来袭,道指能否止步4日连跌?

美国劳工统计局将于5月5日20:30(北京时间)发布4月非农就业数据,市场预期 4 月份非农就业人数增加 18.5万人,前值为23.6万人;失业率预期小幅上升0.1%至3.6%。

市场预期4月平均时薪同比增长4.2%,环比增长0.3%,均与上月持平。

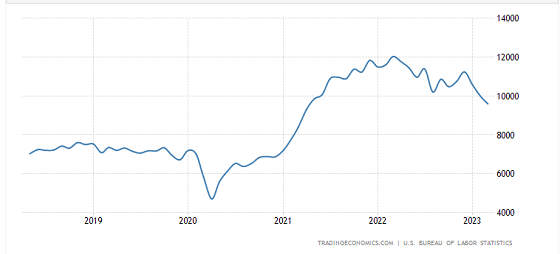

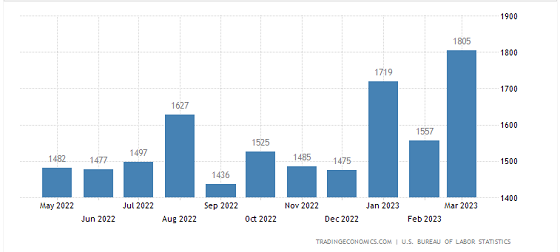

3 月份 JOLTS 职位空缺降幅超过普遍预期,减少了38.4万至 960 万,为2021年4月以来的最低水平,该数据自去年12月以来连续呈现下降态势(见下图),3月JOLTS 报告显示裁员与离职人数激增 248,000 人至 180 万人,为 2020 年 12 月以来的最高水平。这一增长主要来自建筑业,该行业裁员 112,000 人。 这一下降可能反映了房地产市受到更高抵押贷款利率的打击导致了更多的失业。虽然劳动力需求正在下降,但整体仍高于疫情前的水平。

美国职位空缺率

来源:TradingEconomics

美国裁员和离职人数

来源:TradingEconomics

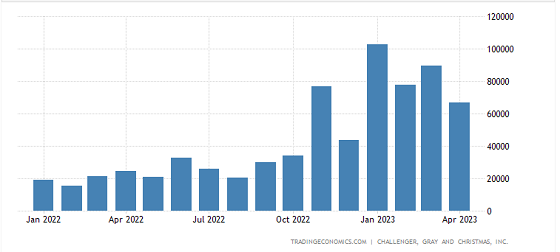

Challenger的报告显示美国雇主在4月宣布裁员约 6.7万人,为今年以来最少,比 3 月份减少了 25%。 其中零售业裁员 14,689 人,比 3 月份增长 270%,其次是科技行业裁员 11,553人, 消费品制造商 裁员9,146人。 然而,在 2023 年前四个月,雇主宣布计划裁员 337,411 人,同比增长 322%,是 2020 年同期以来的最高水平。Challenger表示: “就像零售业和消费品制造商一样,传统和数字金融业都在努力应对利率上涨和消费者支出减少的可能性。 而近期的多家银行倒闭意味着该行业未来将采取更加谨慎的态度。”

美国挑战者企业裁员人数

来源:TradingEconomics

与 1 月和 2 月相比,3 月的非农就业人数增长显示放缓, 并且市场预期这样的趋势将在4月延续,劳动力市场的疲软将有理由支持美联储在6月选择暂停加息。但按照历史平均水平来衡量,目前的职业空缺率反映了劳动力市场仍然趋紧,美联储的最终决策可能更多的需要参考下周的通胀数据。

截至5月5日,道琼斯指数已经连续4日收阴,近两个交易日主要收到了银行业风险重燃的扰动。对于今晚的趋势判断,若失业率走高,就业人数新增放缓对股市可能构成压力。反之,股指可能获得一定的技术修复,但预计仅是短期的。

道琼斯工业指数(蓝线)vs 失业率(红线)

来源:Tradingview, CMC Markets

李竹君 Leon Li

CMC Markets市场分析师

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

文章来源:CMC Markets

相关阅读

-

7月美国CPI前瞻,通胀反弹风险是否对股市形成进一步下行压力?

市场预期明日将公布的美国7月总体CPI同比增长3.3%,前值为3%。核心CPI预期同比增长4.7%,前值为4.8%。总体与核心CPI的月度增长预期均在0.2%...

-

一周展望:美国7月CPI,中国7月CPI、金融和贸易数据。

六月份的贸易数据显示国内外经济活动进一步放缓,以美元计算出口同比下降12.4%,大幅低于预期,创2020年以来最大降幅。进口降幅也超出预期,同比下降6.8%,进一步加剧了通缩担忧。而市场预期7月的贸易数据仍旧维持较弱的局面,以美元计算的出口同比预期下降12.5%,进口同比预期下降5.5%。

-

美联储加息政策进入尾声,纳指连涨5个月,8月又当作何表现?

美联储在7月的利率会议如期加息25个基点,鲍威尔在新闻发布会中表示9月是否加息需要依赖数据,本月我们也将看到美国7月的就业和通胀数据,...

-

鲍威尔发言唱鹰,道指13日连涨,Meta业绩超预期盘后涨近7%。

正如市场所预期的那样,美联储在7月的会议上加息 25 个基点,但拒绝就 9 月会议的意图提供任何明确信号。 鲍威尔表示,FOMC并未做出每...

-

7月美联储利率会议前瞻:鲍威尔或鹰中有鸽

虽然美联储在抗通胀进程取得了显著的成果,但市场预计美联储将于当地时间周三进行自 2022 年 3 月以来的第 11 次加息。市场充分定价...

-

一周展望:美联储的最后一次加息?微软、谷歌、Meta财报!

微软在上个季度的营收为 529 亿美元,高于预期的 510 亿美元,其中商业云营收为 285 亿美元。EPS为 2.45 美元,高于预期的2.22美元。大多数业务领域都超出了预期:智能云收入达到 221 亿美元,增长 16%,订阅产品收入增长 11%,达到 175 亿美元。

-

美元指数止跌收复100,但仍未到反转的时候

7月19日,美元指数亚盘小幅走高,重新回到100之上,在过去的三个交易日在99.5 – 100区间盘整。

-

一周展望:特斯拉、奈飞财报来临!中国第二季度GDP

上周主要产品涨跌幅来源:CMC Markets本周重要经济事件和数据中国第二季度GDP —— 周一中国经济在第一季度出现了反弹,GDP季环比增长2....

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

热门点击

-

- 【4.24】今日财经时讯及重要市场资讯

-

- 【独家】ASX澳交所将迎来电动重卡概念第一股 Janus Electric将为市场带来怎样的新叙事?

-

- 【4.23】今日财经时讯及重要市场资讯

-

- 【4.22】今日财经时讯及重要市场资讯

-

- 【4.21】今日财经时讯及重要市场资讯

-

- 【异动股】紫金矿业战略入股澳交所上市金矿公司Strickland Metals (ASX:STK)

-

- 黄金时代,正是黄金时代

-

- 12人确诊,1人死亡!悉尼CBD“军团病”疫情持续扩散,卫生厅拉响警报

-

- 【异动股】Southern Hemisphere Mining (ASX:SUH)最新研究印证Curiosity拥有巨大铜金斑岩矿床发现潜力

-

- 【异动股】紫金矿业战略入股澳交所上市金矿公司Strickland Metals (ASX:STK)

-

- 【异动股】RAREX (ASX:REE)发现中国市场以外稀有高品位镓矿 股价持续飙升

-

- 【异动股】VHM (ASX:VHM)暴涨:维州Goschen稀土矿砂项目获颁采矿许可证

-

- 今年2月约2.65万中国大陆居民获得485签证 家属占比约13%

-

- 紫金矿业Xanadu Mines (ASX:XAM)合资Kharmagtai铜金矿项目迎价值拐点 五条路径当前XAM何去何从?

-

- ANZ澳新银行预测美国经济衰退可能性高达四成 美股短线波动收窄