一周展望:美国5月非农来临,就业市场将降温!中国5月PMI料反弹,欧元区CPI或继续刷新历史新高!

上周回顾

周五,美国4月核心PCE物价指数同比录得4.9%,符合市场预期,前值为5.2%;环比录得0.3%,与预期持平。

周六,俄罗斯总统普京在与法国总统马克龙和德国总理朔尔茨在电话中就俄乌局势、世界粮食安全等问题交换意见,他指出双方谈判因乌方陷入冻结状态,但重申对恢复俄乌对话持开放态度。

欧盟对俄罗斯的石油禁运因部分成员国的反对迟迟未能施行,只能选择修订相关提案。周六,欧盟提议禁止海运进口俄油,同时要求推迟对关键的Druzhba输油管线实施进口限制,以满足匈牙利的需求。该输油管线是匈牙利主要的石油进口渠道。

美国三大股指周五暴力拉升,纳指涨3.75%,报12716.31点;标普500指数涨2.89%,报4169.78点;道指涨2.12%,报33279.56点。通胀数据的放缓提振了市场情绪,道指结束了八周连续下跌,标普500、纳指结束七周连跌。

欧洲股市集体反弹,欧洲斯托克50涨1.92%,报3816.5点;德国DAX40涨1.73%,报14495.29点;英国富时100涨0.4%,报7583.49点;法国CAC40涨1.79%,报6533.12点。

亚太方面,富时中国A50涨0.47%,报13234.5点;恒生指数涨0.91%,报20864.2点;澳洲200指数涨1.3%,报7270.49点

美元指数周五小幅跌0.18%,报101.65。 澳元兑美元涨0.89%,报0.7162。欧元兑美元接近平收,涨0.03%,报1.0732;英镑兑美元涨0.17%,报1.2629。

现货黄金周五冲高回落,收涨0.17%,报1853.87美元/盎司。白银涨0.49%,报22.12美元/盎司。

国际两油周五继续走高,美国WTI原油涨0.65%,报116.48美元/桶;布伦特原油涨0.83%,报118.26美元/桶。

本周重要经济事件和数据

美国5月ADP、非农就业报告 —— 周四、周五

受周一美国阵亡将士纪念日影响,美国5月ADP就业人数推迟至周四北京时间20:15,市场预计新增29.5万人,前值为24.7万人。

周五北京时间20:30将公布5月非农就业人口和失业率,市场预期5月新增就业将出现明显回落,预计为32.9万人,前值为42.8万人。失业率预计小幅下降0.1%至疫情前低点3.5%。5月平均时薪同比上涨5.2%,前值为5.5%,环比0.4%,前值为0.3%。

从数据上看,5月劳动力市场依旧处于强劲状态,而时薪增速开始出现增长放缓趋势。随着劳动力市场的降温,失业率的下降将进入临界值附近。工资-价格螺旋形上升压力就有所缓解。

但由于时间周期较短,仅凭现有的薪资和通胀数据并不能作为美联储调整政策的参考,预计美联储将不会停止加息的步伐。美联储需要看到持续性的通胀和工资水平的下降才有可能放缓加息,在就业市场上,如若失业率出现明显反弹,劳动力市场开始像供过于求方向转变,薪资增长明显回落,美联储或将放缓或停止加息步伐。市场预计9月会议将作为政策重要的拐点。

高盛在周五表示,PCE数据的回落对股市有利,在1951年以来美国的13次通胀周期中,股市在通胀见顶后的12个月后有9次录得上涨。最大的一次为1980年3月水平上涨33.2%。通胀的见顶对股市会起到提振作用,但后续的中长期走势需要经济基本面的支持。而如果经济出现衰退(美联储预想的软着陆失败),则股市仍旧会遭到抛售

中国5月官方PMI—— 周二

周二北京时间9:30,国家统计局将公布5月制造业、非制造业PMI,综合PMI。市场预期数据将出现明显反弹,其中制造业PMI预期回暖至48.9%,前值为47.4%;非制造业PMI反弹至45,前值为41.9。

随着5月全国疫情出现明显回落,目前日新增本土病例已下降至100人以下,无症状感染人降至200逾人。北京已经连续两日无新增社会面病例,上海6月1日起取消企业复工复产白名单制,经济向好态势初现。随着稳增长政策的不断出台,市场信心将得到有效修复,受疫情影响较大的服务业将得到回暖,消费市场将重新焕发活力。而为了能达到全年GDP增长目标,预计将出台更多稳楼市,稳就业,促消费的政策。

欧元区5月CPI —— 周二

周二北京时间17:00将公布欧元区5月CPI月率和年率初值。汤森路透预计5月CPI同比将继续攀升至7.7%,前值为7.5%。而这也将续刷记录高点。近期欧洲央行持续向市场传达紧缩的预期,最早将于7月进行加息。通胀压力使政策制定者致力于走出负利率区间。目前,欧洲央行正是否在7月加息50个基点展开讨论。而政策制定者内部也产生了一定的分歧,此前欧洲央行拉加德在达沃斯世界经济论坛上表明更倾向于7月首次加息25个基点的立场,因为欧洲的通胀不是由需求驱动的,这是供应端的瓶颈导致。因此,在经济不过热的背景下采取急刹车的方式会有衰退的隐患。但这一声音引起了欧洲央行内部其他更加鹰派的官员的不满。

由于在7月会议前,市场可以得到5月、6月的通胀数据,5月的数据仍具有冲顶态势,但速率有所放缓。因此6月的通胀数据(7月1日公布)将显得格外重要,而这也会成为政策制定者重要的参考工具。如若6月数据呈现进一步恶化,欧洲央行或将在7月会议上一次加息50个基点。

加拿大央行利率决议 —— 周三

周三北京时间22:00,加拿大央行将公布利率决议,市场预期此次会议将继续加息50个基点至1.5%。加拿大4月CPI同比录得6.8%,这是30年来的高点,这也为加拿大央行持续激进加息提供数据支持。4月数据显示燃料油和其他燃料价格上涨64.4%。与去年同期相比,4月汽油消费同比增加36.3%。这意味着如果在未来几个月油价不能出现有效回落,与加拿大的通胀即使在加息的背景下也将维持高位在6%左右。

澳大利亚第一季度GDP同比 —— 周三

周三北京时间9:30,澳大利亚将公布第一季度GDP数据,市场预期同比录得3.2%,前值为4.2%;环比录得1.1%,相较于上个季度的3.4%有较大程度萎缩。这主要源于澳大利亚一季度通胀数据的急剧攀升,而一季度的工资增长远远落后于通胀增速,仅达到一半的水平,居民购买力呈现下滑。就业市场表现强劲,但房市明显降温,今年以来市场对房地产的需求正在下降,价格下跌。这也主要是通胀引发的加息预期导致的,而这也制约着澳大利亚的经济增速。随着新政府的组建,工党领袖,现任澳大利亚总理安东尼·阿尔巴内塞此前在竞选时表示将进一步提高工资,但预计实现难度较大。因为澳大利亚现有的通胀水平不允许现有政府进一步向劳动力市场增温,这将出现工资-价格螺旋形上升压力。因此现有第一目标仍将是制约通胀上。

以下是具体经济数据和事件:

周一:欧元区5月消费者信心指数终值

美联储理事沃勒就美国经济前景发表讲话

周二:日本4月失业率

中国5月PMI

欧元区5月CPI

周三:澳大利亚第一季度GDP

欧元区4月失业率

加拿大央行利率决议

周四:美国5月ADP就业人数

2022年FOMC票委、圣路易斯联储主席布拉德就美国经济和货币政策前景发表讲话

美联储公布经济状况褐皮书。

第29届欧佩克和非欧佩克产油国部长级会议举行。

周五:美国5月非农就业人口

美国5月失业率

2022年FOMC票委、克利夫兰联储主席梅斯特就美国经济前景发表讲话

本周重要产品关注

纳斯达克指数 —— 周线图

图片来源:CMC Markets

纳指上周结束7周连续下跌,短期在11500附近触底迎来反弹,收复过去两周所有跌幅。但从图形上来看,纳指技术面仍处于技术面熊市趋势中,目前可看作连续下跌后的空头修复行情。由于上周美联储并未向市场投放更多的“惊喜”,并且美联储最重视的PCE通胀数据也迎来回落,利空情绪得以消化。但由于市场普遍预期9月或将迎来政策拐点,因此目前维持乐观情绪还为时过早,此轮反弹高点预计在13000-13100附近。6月16日的议息会议美联储预期将再次加息50个基点,虽然市场已经完全消化该预期,但由于政策拐点距离现在还有较长时间,这意味着不确定性。并且目前由于国际油价仍有抬头之势,通胀仍旧维持高位,经济的硬着陆风险尚存。股市的筑底基本面条件尚未充分满足。

黄金兑美元 Gold —— 日线图

图片来源:CMC Markets

相较于其他产品的优秀表现,例如货币,股市,原油,黄金在上周表现平平,仅在周一、周五维持两天的强势反弹后,在1870附近遇到明显阻力。目前金价尚未出现明显的方向。黄金目前在1850附近获得一定的支撑。而下半年黄金上涨的逻辑将是美联储是否会做出调整货币政策的决定,如若放缓或停止加息,这将使国债收益率承压下挫,美元下行,为黄金提供上行潜力。而现在由于市场仍处于鹰派的紧缩环境,这将制约金价。短期投资者需要关注1850能否守住,如若失守,金价或再次回到1780-1790附近测试双底。

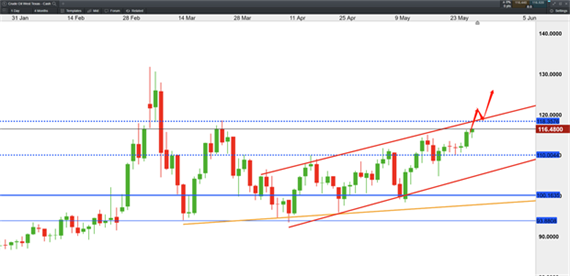

美国原油 Crude Oil WTI —— 日线图

图片来源:CMC Markets

美国原油上周虽经历了连续多日的震荡反复,但整体运行在110上方,这意味着阻力突破有效,而周四的拉升为油价的上行带来了良好的多头形态,从目前的趋势上看,油价或将上行至震荡上行通道处118.35 – 120附近。随后若继续突破该区域阻力,价格或将进一步延续。

本周欧佩克+将召开部长级会议,根据目前的市场预期来看,欧佩克料将在6月继续维持43.2万桶/日的增产计划不变,因此这也将为油价带来利好。

至于油价能走多远?从目前的减产执行上看,欧佩克+4月减产执行率从3月的157%升至220%,这也意味着此前受地缘政治或疫情影响的执行率受阻状况出现改善,对于供应端是个好消息。而亚洲疫情已经出现明显的好转,这也意味着需求即将迎来强势的复苏,届时欧佩克需再次评估市场需求,因此,油价或面临最后一次冲高。

美元兑加拿大元 USD/CAD—— 日线图

图片来源:CMC Markets

美加自5月以来从1.3的高点震荡下挫,这主要由于美元指数在消化完市场预期后承压回落,而加元由于国际油价的震荡上行,以及加拿大央行的激进加息预期,使加元呈现强势。因此,在本周加拿大央行预期加息50个基点的背景下,美加或继续承压回落。

美加上周五跌破重要技术面支撑1.276附近,这意味着价格或将继续延续下行。MACD指标高位呈现背离死叉。大级别趋势处于明显的震荡上行结构,但目前价格或回到通道下方的支撑处,预计回落目标区域1.25。

美元指数 USDX —— 日线图

图片来源: CMC Markets

美元指数自5月中以来持续下挫,这主要源于美联储并没有带来更多令人“惊喜”的预期,目前价格回落至101.6附近。目前关注斐波那契50%回撤101.37,如若失守,则测试61.8%的100.5这一支撑。由于当前仍处于激进加息周期,因此美元短期失守100的可能性较低,价格或仍有二次冲高的概率。因此,现阶段可以逢低进行跟踪处理。

李竹君 Leon Li

CMC Markets市场分析师

Leon是CMC Markets大中华地区上海团队成员,主要研究外汇、贵金属、股指期货等产品,擅长基本面和技术面分析。

根据多年的金融衍生品交易经验,Leon认为金融市场作为一个时刻充满未知性的领域,投资者在研究投资策略的同时,还应当不断强化自身的交易心理以及风控意识。能做到对自身策略的严格执行,要具有高度的自律性。

Leon拥有澳大利亚莫纳什大学 (Monash University) 工商管理硕士学位,曾在澳大利亚本土券商有多年的工作经验,其市场分析和评论经常发表在多家主流媒体。Leon持有澳大利亚证券从业资格证书 (RG146- Derivatives, Foreign Exchange, Generic Knowledge) , 他能时刻给予客户逻辑清晰,高专业性和时效性的分析。

想获取更多免费市场评论,了市场走势及参加免费网络或面对面讲座,请扫描二维码关注CMC Markets全球中文社区:

投资衍生品具有很大风险,并不适用于所有投资者。您并不拥有标的资产及其相关权益。我们建议您征询独立顾问的意见,确保您在交易前完全了解可能涉及的风险。点差可能会随着流动性和市场波动而扩大。本邮件仅提供一般性信息,并没有考虑到您特定的目标,需求及财务状况。因此,在您决定交易或继续持有任何衍生品产品时,您应当结合您的个人目标,需求和财务状况进行考量。产品披露声明、信息备忘录(适用于CMC Pro用户)和其他相关文件能够在我们的网站cmcmarkets.com.au或cmcmarkets.com/zh-nz/legal获取。信息备忘录和我们对 CFD 产品的目标市场确认函,其中对我们的金融产品适用人群有详细描述。

CMC Markets Asia Pacific Pty Ltd (ACN 100 058 213), AFSL No. 238054, the CFD issuer.

CMC Markets NZ Limited Company Registration Number 1705324

文章来源:CMC Markets

相关阅读

-

7月美国CPI前瞻,通胀反弹风险是否对股市形成进一步下行压力?

市场预期明日将公布的美国7月总体CPI同比增长3.3%,前值为3%。核心CPI预期同比增长4.7%,前值为4.8%。总体与核心CPI的月度增长预期均在0.2%...

-

一周展望:美国7月CPI,中国7月CPI、金融和贸易数据。

六月份的贸易数据显示国内外经济活动进一步放缓,以美元计算出口同比下降12.4%,大幅低于预期,创2020年以来最大降幅。进口降幅也超出预期,同比下降6.8%,进一步加剧了通缩担忧。而市场预期7月的贸易数据仍旧维持较弱的局面,以美元计算的出口同比预期下降12.5%,进口同比预期下降5.5%。

-

美联储加息政策进入尾声,纳指连涨5个月,8月又当作何表现?

美联储在7月的利率会议如期加息25个基点,鲍威尔在新闻发布会中表示9月是否加息需要依赖数据,本月我们也将看到美国7月的就业和通胀数据,...

-

鲍威尔发言唱鹰,道指13日连涨,Meta业绩超预期盘后涨近7%。

正如市场所预期的那样,美联储在7月的会议上加息 25 个基点,但拒绝就 9 月会议的意图提供任何明确信号。 鲍威尔表示,FOMC并未做出每...

-

7月美联储利率会议前瞻:鲍威尔或鹰中有鸽

虽然美联储在抗通胀进程取得了显著的成果,但市场预计美联储将于当地时间周三进行自 2022 年 3 月以来的第 11 次加息。市场充分定价...

-

一周展望:美联储的最后一次加息?微软、谷歌、Meta财报!

微软在上个季度的营收为 529 亿美元,高于预期的 510 亿美元,其中商业云营收为 285 亿美元。EPS为 2.45 美元,高于预期的2.22美元。大多数业务领域都超出了预期:智能云收入达到 221 亿美元,增长 16%,订阅产品收入增长 11%,达到 175 亿美元。

-

美元指数止跌收复100,但仍未到反转的时候

7月19日,美元指数亚盘小幅走高,重新回到100之上,在过去的三个交易日在99.5 – 100区间盘整。

-

一周展望:特斯拉、奈飞财报来临!中国第二季度GDP

上周主要产品涨跌幅来源:CMC Markets本周重要经济事件和数据中国第二季度GDP —— 周一中国经济在第一季度出现了反弹,GDP季环比增长2....

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

热门点击

-

- Star Entertainment喜获3亿澳元注资 困境逆袭再下一城

-

- 【4.16】今日财经时讯及重要市场资讯

-

- 【4.14】今日财经时讯及重要市场资讯

-

- 【4.17】今日财经时讯及重要市场资讯

-

- 【4.15】今日财经时讯及重要市场资讯

-

- 自由党领袖彼得·达顿(Peter Dutton)发布联邦大选承诺 聚焦民生与经济 自由党政策主张一览

-

- 联邦大选拉开帷幕 工党、自由党纷纷推出楼市新政 争夺“首置族”选票

-

- 澳洲股市周三早盘走势平淡 Star Entertainment复牌后下跌近5%

-

- 【异动股】Austral Gold (ASX:AGD) 年报:生产黄金1.6万盎司 流动性指标显著改善

-

- 【异动股】RAREX (ASX:REE)发现中国市场以外稀有高品位镓矿 股价持续飙升

-

- 【澳洲联邦大选动态】自由党领袖彼得·达顿(Peter Dutton)推出“首次置业者房贷利息可抵税”承诺 誓言放宽房屋贷款标准 助力首次购房者圆梦

-

- ACB News 一周上市公司动态及市场要闻回顾( 2025/4/15)

-

- 澳洲租金及房价高企 “后院可移动和可扩展房屋” 开始受到关注青睐

-

- Star Entertainment喜获3亿澳元注资 困境逆袭再下一城

-

- 关税战或导致波音蒙受巨额损失 中国商飞积极拓展市场 媒体称澳航等不排除未来购买中国飞机选项