一周展望:杰克逊霍尔央行年会鲍威尔料放“鹰”打压美股、中国央行料下调LPR利率

上周回顾

英国7月CPI同比录得10.1%,超过市场预期的9.8%,前值为9.4%,创40年来新高。这强化了英国央行在9月的会议上加息50个基点的预期。通胀的持续攀升受欧洲能源价格的飙升,随着秋冬季能源消耗将扩大,英国央行预计通胀将在第四季度超过13%。

美联储圣路易斯联储主席“鹰王”布拉德表示,倾向于美联储在9月加息75个基点;里士满联储主席巴尔金表示,美联储致力于让通胀率回归2%的目标,将尽一切努力让通胀回到2%的目标水平,支持“提前加息”,即使这会导致经济衰退。旧金山联储主席戴利表示,对9月加息50或75个基点持开放态度,官员们明年不会急于改变方向。堪萨斯联储主席乔治发言略显鸽派,她表示继续加息的理由非常充分,但加息的幅度仍是需要讨论的问题。

金十数据8月19日讯,据报道,伊朗核协议的内容规定,如果美国再次放弃协议,该国将受到罚款。而伊朗有义务在签署协议的第一天开始逐步停止其核项目。半岛电视台的消息来源称,美国需在协议达成的第一天就取消对伊朗约17家银行和150家其他经济实体的制裁。另外,伊朗在韩国的约70亿美元资金将被释放。如果美国再次单方面退出伊核协议,该国将面临罚款。

据市场消息,俄罗斯天然气公司(Gazprom)将于8月31日至9月2日停止通过北溪管道的天然气供应,以进行维护工作。

美国三大股指集体收跌,纳指跌2.12%,报13231.22点;标普500指数跌1.39%,报4226.07点;道指跌0.9%,报33702.25点。

欧股方面,欧洲斯托克50跌1.36%,报3727.3点;德国DAX40跌1.21%,报13536.12点;英国富时100跌0.17%,报7549.02点;法国CAC40跌1.01%,报6495.39点。

亚太方面,富时中国A50跌0.5%,报13545.5点;恒生指数跌0.75%,报19552点;澳洲200指数跌0.74%,报7080.5点;日经指数跌1.18%,报28754.18点。

美元指数周五涨0.58%,报108.03。澳元兑美元跌0.6%,报0.6874。欧元兑美元跌0.49%,报1.0037;英镑兑美元跌0.86%,报1.1828。

现货黄金跌0.63%,报1747.24美元/盎司。现货白银跌2.53%,报19.05美元/盎司。

国际两油周五小幅收阴,美国WTI原油跌0.44%,报90.62美元/桶;布伦特原油跌0.83%,报97.45美元/桶。

本周重要经济事件和数据

杰克逊霍尔全球央行年会—— 周五

本周市场关注的焦点在于美联储主席在此次年会上对于通胀和货币政策的定调。近期美股的反弹主要受美联储或将提前转鸽,放缓加息幅度,并在2023年降息以应对未来可能出现的经济衰退的逻辑驱动,而这一预期在7月通胀数据公布后得以放大。但上周美联储多位官员的发言对这一预期泼了冷水,强调美联储当前的第一目标仍是让通胀回归2%的目标。美联储主席在这次年会或继续强调以下几点:1)美国的经济具有韧性,下半年或出现正增长,劳动力市场仍然强劲,通胀目前仍处于高位,仍需后续的数据指引。2)美联储当前的首要目标是抑制通胀,当前不具备转向条件,经济“硬着陆”可能出现。因此,美联储在本周料将打压此前的转向预期,鹰派预期或将对美股形成制约,美股或已出现反弹的阶段性顶部。

中国8月LPR利率—— 周一

周一北京时间9:15,中国人民银行将公布8月1年期和5年期贷款市场报价利率(LPR),市场预期央行将分别下调1年期和5年期LPR利率10个基点至3.6%/4.35%。由于7月社融数据大幅度缩减,央行在8月15日下调MLF和公开市场逆回购利率10个基点,此轮MLF的下调料将传导至LPR。8月MLF缩量2000亿元至4000亿元,也体现出当前央行并不希望“大水漫灌”,7月M2的数据反应市场主体并不缺钱,缺的是信心。上周五,多部门近日出台措施,推进“保交楼、稳民生”的工作,维护业主的合法权益,恢复市场主体信心,保障宏观经济稳定。

美国8月Markit制造业、服务业PMI初值 —— 周二

周二北京时间21:45,美国将公布8月Markit制造业和服务业PMI数据,市场预期制造业PMI小幅下降至52,前值为52.2;服务业PMI预期将改善,回升至50.2,前值为47.3。若数据回暖将体现美国经济仍具有韧性,这支持美联储坚持鹰派的论调,对美股市场或形成压力,支撑美元走强。

美国7月核心PCE 、个人支出月率—— 周五

周五北京时间20:30将公布美国7月核心PCE和个人支出月率,市场预期核心PCE同比为4.8%,与前值持平,环比料降至0.3%,前值为0.6%。

市场预期7月个人支出相较于6月降至0.3%,前值为1.1%。结合上周公布的美国7月零售销售数据(0% vs 6月为0.8%),反映出在高通胀和连续的加息环境下,居民的消费意愿开始逐步降低,经济正处于降温的阶段。

以下是具体经济数据和事件:

周一:中国8月1年期、5年期LPR利率

周二:欧元区8月制造业PMI初值

英国8月制造业、服务业PMI

美国8月Markit制造业、服务业PMI初值

京东、快手、小鹏汽车财报

周三:美国至8月19日当周API、EIA原油库存

美国7月耐用品订单月率

英伟达、宁德时代财报

周四:欧洲央行7月货币政策会议纪要

美国第二季度实际GDP年化季率修正值

周五:美国7月PCE

杰克逊霍尔全球央行年会

美团财报

本周重要产品关注

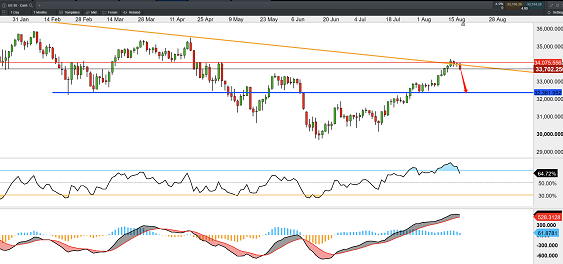

道琼斯工业指数 DJI —— 日线图

来源:CMC Markets

道指自上周二触及34000后,连续三日收阴,周五跌幅扩大,目前仍承压于下行结构。美联储多位官员上周放鹰阐明了控制通胀的决心,本周的全球央行年会料将坚定鹰派预期,美联储9月或加快缩表。美元、美债收益率近期重新上升对美股形成一定压力,料美股本周或面临抛压。

RSI指标日线超买并呈现背离,MACD指标有形成高位死叉迹象,投资者可关注下方的第一支撑位32350。

美国WTI原油 Crude Oil WTI—— 日线图

来源:CMC Markets

目前美国经济仍未进入衰退期,需求出现断崖式下跌的概率较低,而供应端由于欧佩克+缩减产量,伊核协议仍然扑朔迷离,美国页岩油增产意愿不大,欧洲能源需求缺口在去俄化的进程中难以弥补。现阶段利空油价的因素正在消退,油价或在此处出现空头的修复反弹。MACD指标呈现粘合金叉之势,料将反弹至100附近。

美元兑人民币 USDCNH —— 日线图

来源:CMC Markets

美元兑人民币突破上升三角形结构,站上6.8,技术面上价格或进一步向上延伸。

美联储在政策上料持续保持鹰派基调,现阶段将提振美元。中国央行上周降息,促使人民币贬值压力增大。并且,欧洲经济形势严峻,欧元持续贬值或对中国外贸的提振产生负面影响。因此,美元兑人民币上涨的基本面成立。

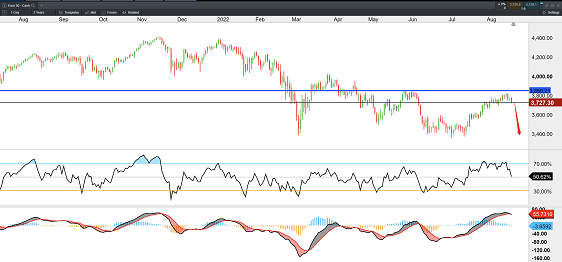

欧洲斯托克50指数 SX5E —— 日线图

来源:CMC Markets

欧洲斯托克50指数在3800承压回落,RSI指标呈现背离,MACD指标有形成死叉迹象。由于欧洲能源紧缺问题料在秋冬季加剧,或推升欧洲通胀进一步攀升,欧元区经济前景悲观。欧洲央行或采取连续50个基点的加息以抑制通胀。欧洲斯托克50指数或将结束反弹。下方目标:3400

澳元兑美元 AUD/USD —— 日线图

来源:CMC Markets

澳元兑美元受强势美元影响大幅度下跌,价格或延续震荡下行通道运行。美联储料坚定鹰派立场促使美元走强,非美货币或集体承压。目前关注0.687能否企稳,若失守该价格,或进一步下行至0.67。

文章来源:CMC Markets

相关阅读

-

7月美国CPI前瞻,通胀反弹风险是否对股市形成进一步下行压力?

市场预期明日将公布的美国7月总体CPI同比增长3.3%,前值为3%。核心CPI预期同比增长4.7%,前值为4.8%。总体与核心CPI的月度增长预期均在0.2%...

-

一周展望:美国7月CPI,中国7月CPI、金融和贸易数据。

六月份的贸易数据显示国内外经济活动进一步放缓,以美元计算出口同比下降12.4%,大幅低于预期,创2020年以来最大降幅。进口降幅也超出预期,同比下降6.8%,进一步加剧了通缩担忧。而市场预期7月的贸易数据仍旧维持较弱的局面,以美元计算的出口同比预期下降12.5%,进口同比预期下降5.5%。

-

美联储加息政策进入尾声,纳指连涨5个月,8月又当作何表现?

美联储在7月的利率会议如期加息25个基点,鲍威尔在新闻发布会中表示9月是否加息需要依赖数据,本月我们也将看到美国7月的就业和通胀数据,...

-

鲍威尔发言唱鹰,道指13日连涨,Meta业绩超预期盘后涨近7%。

正如市场所预期的那样,美联储在7月的会议上加息 25 个基点,但拒绝就 9 月会议的意图提供任何明确信号。 鲍威尔表示,FOMC并未做出每...

-

7月美联储利率会议前瞻:鲍威尔或鹰中有鸽

虽然美联储在抗通胀进程取得了显著的成果,但市场预计美联储将于当地时间周三进行自 2022 年 3 月以来的第 11 次加息。市场充分定价...

-

一周展望:美联储的最后一次加息?微软、谷歌、Meta财报!

微软在上个季度的营收为 529 亿美元,高于预期的 510 亿美元,其中商业云营收为 285 亿美元。EPS为 2.45 美元,高于预期的2.22美元。大多数业务领域都超出了预期:智能云收入达到 221 亿美元,增长 16%,订阅产品收入增长 11%,达到 175 亿美元。

-

美元指数止跌收复100,但仍未到反转的时候

7月19日,美元指数亚盘小幅走高,重新回到100之上,在过去的三个交易日在99.5 – 100区间盘整。

-

一周展望:特斯拉、奈飞财报来临!中国第二季度GDP

上周主要产品涨跌幅来源:CMC Markets本周重要经济事件和数据中国第二季度GDP —— 周一中国经济在第一季度出现了反弹,GDP季环比增长2....

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

热门点击

-

- 【4.21】今日财经时讯及重要市场资讯

-

- 12人确诊,1人死亡!悉尼CBD“军团病”疫情持续扩散,卫生厅拉响警报

-

- 浦东向“新”:全新开放平台撬动中国对外开放新维度

-

- 【异动股】VHM (ASX:VHM)暴涨:维州Goschen稀土矿砂项目获颁采矿许可证

-

- “中澳自由贸易协定”签署十周年纪念活动在MA美驰澳大利亚举行

-

- 关税战或导致波音蒙受巨额损失 中国商飞积极拓展市场 媒体称澳航等不排除未来购买中国飞机选项

-

- 【4.16】今日财经时讯及重要市场资讯

-

- 【4.18】今日财经时讯及重要市场资讯

-

- 浦东向“新”: 浦东开发开放35周年 制度创新破“痛点”探新路

-

- “尚界”正式亮相 问界M8上市8分钟大定破8000台

-

- 【异动股】RAREX (ASX:REE)发现中国市场以外稀有高品位镓矿 股价持续飙升

-

- ANZ澳新银行预测美国经济衰退可能性高达四成 美股短线波动收窄

-

- 紫金矿业Xanadu Mines (ASX:XAM)合资Kharmagtai铜金矿项目迎价值拐点 五条路径当前XAM何去何从?

-

- The 35th anniversary light show in Pudong, Shanghai outlines the future of innovation

-

- 东西问丨吴光:王阳明良知心学对澳大利亚多元文化有何启示?