2022年第4季度全球市场展望:关注澳大利亚金融、材料/资源股的潜在机会,澳元兑美元或放缓跌势(第2部分)

作者: Tina Teng、Azeem Sheriff和Leon Li(CMC亚太市场分析师)

由于宏观经济的不确定性,包括激进的全球加息、持续的欧洲能源危机和全球通胀加剧,全球股市在第三季度遭到冲击。当前市场关注的焦点在于,全球经济是否会在第四季度陷入衰退。

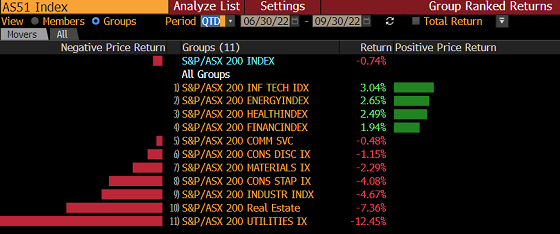

澳大利亚200指数(S&P/ASX 200)本季度末下跌0.74%(6519),本季度高开低走,低点为6409点,高点为7138点。就在7月份澳洲200指数上涨时,美联储继续大举加息75个基点,这增加了经济体之间的利差,这是ASX200指数从8月中旬跌至目前水平的原因之一。

当前经济衰退预期还没有开始消化,若经济衰退来临,指数可能还有进一步下跌的空间。这将是我们在第四季度的关键观察点。

来源:TradingView,CMC Markets(9月30日)

来源:Bloomberg(9月30日)

金融板块

金融板块是ASX200指数中权重最大的板块,其走势对大盘指数起到了重要的推动作用。该指数本季度达到5770点的低点和6423点的高点,目前价格重新回到6000点上方。我们预计,随着更多指标表明全球经济衰退,尤其是随着美国/英国/欧洲宏观经济问题的加剧,金融板块或将继续下行。

第四季度影响该行业发展的关键因素是坏账、净息差、信贷需求。在高利率环境下,消费者和企业往往会从减少支出。而那些杠杆率过高的人可能还贷压力加剧,导致坏账风险增加。净息差随着利率的上升而增加,因为银行对其贷款产品实行全额加息,但同时加大了存款利息的支出。

在经济衰退期间,消费者/企业对信贷的需求将受到严重限制,对信贷的需求较低,但净息差较高,因此两者相互抵消,其复杂的局面会使决策层在提供前瞻性指导时较为困难。

值得关注的股票:

·ANZ - 澳新银行

·NAB - 澳大利亚国家银行

·WBC - 西太平洋银行

来源:TradingView, CMC Markets (9月30日)

材料/资源板块

材料/资源行业是ASX200指数中第二大权重板块,第三季度低点为14312,高点为16900,目前为15210。材料/资源行业高度依赖中国,因为澳大利亚是石油天然气、煤炭、铁矿石和铜的主要出口国。目前中国的经济形势仍然严峻,可能会在第四季度影响澳大利亚资源的出口。

第四季度需关注中国的疫情防控政策、政策工具是否在第四季度继续发力带动基础设施投资和房地产复苏。

从目前来看,疫情的不确定性抑制了中国某些主要地区对商品的需求。中国政府表示,他们将通过出资支持受到冲击的房地产企业,以保障项目正常运行,这将有待实现。我们从9月的社融数据看到了一些好的转变,社融规模与新增人民币贷款均远超预期。一旦情况好转,我们可以预期铁矿石进口将加强。随着需求增加,澳大利亚铁矿石价格可能上涨,这利好材料/资源股票。

值得关注的股票:

·Fortescue

·Oz Minerals

·Pilbara Minerals

来源:TradingView, CMC Markets(9月30日)

能源板块

能源板块在第三季度非常火爆,我们看到Whitehaven Coal、Woodside Energy和Paladin Energy等能源股大幅上涨,主要是由于俄乌战争以及欧洲面临的能源危机。在第三季度,能源板块最高升至11500点,目前位于10250点附近。

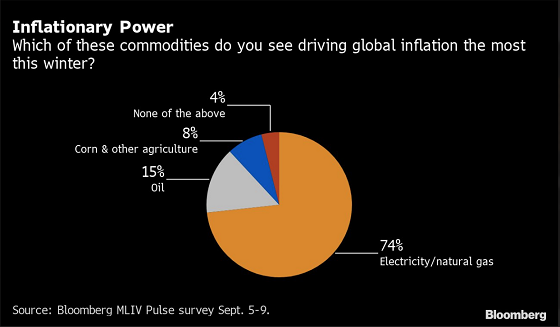

第四季度市场将继续关注俄乌局势,欧洲在获取适当体量的天然气以供居民过冬方面正面临巨大困难,而因北溪管道被炸导致俄罗斯向欧洲的天然气供应停滞 ,LNG船运成本大幅度上涨,欧洲电价仍面临极不稳定的局面,能源账单飙升,加剧了家庭和企业的通胀压力。

澳大利亚是煤炭和天然气的大型出口国(虽然不足以解决欧洲的能源危机)。由于中国实施煤炭禁令,已停止从澳大利亚进口煤炭,因此,澳大利亚可能支持欧洲,以帮助欧洲并缓解一些压力。

值得关注的股票:

·Whitehaven Coal

·Woodside Energy

·Paladin Energy

来源:TradingView, CMC Market(9月30日)

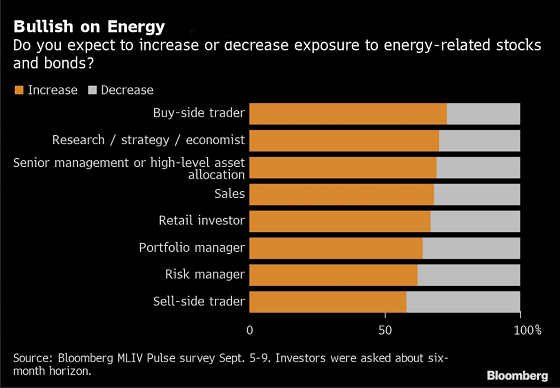

我们可能开始看到不同投资者/交易员/对冲基金对能源股的风险敞口增加,因为他们将持续的能源危机视为一个潜在的增长领域。所有投资者团体在未来6个月内都有超过50%的可能性增加其对能源股的持仓。

澳元兑美元

澳联储在10月低于市场预期加息25个基点使澳大利亚和美国的利差进一步扩大,促使澳元加速贬值。相比之下,美国整体CPI数字为8.3%,而澳大利亚为6.1%。尽管澳元兑美元表现疲软,但相较于英镑、欧元、日元、韩元表现强劲。随着美元续创20多年来新高,澳元兑美元可能会跌至0.62的水平,然而跌至疫情时期低点0.55的概率较低,因为澳元是一种商品货币,中国经济在四季度有转好迹象,澳洲铁矿石可能上涨,这将支撑澳元。

来源:Tradingview, CMC Markets(9月30日)

作者: Tina Teng、Azeem Sheriff和Leon Li(CMC亚太市场分析师)

免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询问专业人士。

文章来源: CMC Markets

相关阅读

-

7月美国CPI前瞻,通胀反弹风险是否对股市形成进一步下行压力?

市场预期明日将公布的美国7月总体CPI同比增长3.3%,前值为3%。核心CPI预期同比增长4.7%,前值为4.8%。总体与核心CPI的月度增长预期均在0.2%...

-

一周展望:美国7月CPI,中国7月CPI、金融和贸易数据。

六月份的贸易数据显示国内外经济活动进一步放缓,以美元计算出口同比下降12.4%,大幅低于预期,创2020年以来最大降幅。进口降幅也超出预期,同比下降6.8%,进一步加剧了通缩担忧。而市场预期7月的贸易数据仍旧维持较弱的局面,以美元计算的出口同比预期下降12.5%,进口同比预期下降5.5%。

-

美联储加息政策进入尾声,纳指连涨5个月,8月又当作何表现?

美联储在7月的利率会议如期加息25个基点,鲍威尔在新闻发布会中表示9月是否加息需要依赖数据,本月我们也将看到美国7月的就业和通胀数据,...

-

鲍威尔发言唱鹰,道指13日连涨,Meta业绩超预期盘后涨近7%。

正如市场所预期的那样,美联储在7月的会议上加息 25 个基点,但拒绝就 9 月会议的意图提供任何明确信号。 鲍威尔表示,FOMC并未做出每...

-

7月美联储利率会议前瞻:鲍威尔或鹰中有鸽

虽然美联储在抗通胀进程取得了显著的成果,但市场预计美联储将于当地时间周三进行自 2022 年 3 月以来的第 11 次加息。市场充分定价...

-

一周展望:美联储的最后一次加息?微软、谷歌、Meta财报!

微软在上个季度的营收为 529 亿美元,高于预期的 510 亿美元,其中商业云营收为 285 亿美元。EPS为 2.45 美元,高于预期的2.22美元。大多数业务领域都超出了预期:智能云收入达到 221 亿美元,增长 16%,订阅产品收入增长 11%,达到 175 亿美元。

-

美元指数止跌收复100,但仍未到反转的时候

7月19日,美元指数亚盘小幅走高,重新回到100之上,在过去的三个交易日在99.5 – 100区间盘整。

-

一周展望:特斯拉、奈飞财报来临!中国第二季度GDP

上周主要产品涨跌幅来源:CMC Markets本周重要经济事件和数据中国第二季度GDP —— 周一中国经济在第一季度出现了反弹,GDP季环比增长2....

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

热门点击

-

- Aft Pharmaceuticals (ASX:AFP)中国市场获突破:2024年全球制药公司在华19起许可交易中独占2起

-

- 【澳洲联邦大选动态】 反对党领袖彼得·达顿承诺若胜选将废除新车燃油效率标准(NVES)

-

- “中澳自由贸易协定”签署十周年纪念活动在MA美驰澳大利亚举行

-

- 【联邦大选动态】关注育儿难题 !悉尼上北区Bradfield 独立候选人卜妮可呼吁建立全国性普惠早教托儿服务体系 确保每个家庭都能负担得起托儿费

-

- 12人确诊,1人死亡!悉尼CBD“军团病”疫情持续扩散,卫生厅拉响警报

-

- “尚界”正式亮相 问界M8上市8分钟大定破8000台

-

- Xanadu Mines (ASX: XAM)撤回EGM上向紫金矿业转让蒙古项目一半权益的拟议提案 券商MST研报所称潜在第三方收购或将登场?

-

- 2025年澳洲富豪Top-250排行榜出炉 Gina Rinehart蝉联榜首

-

- 东西问丨吴光:王阳明良知心学对澳大利亚多元文化有何启示?

-

- 2025年全球航空公司品牌价值排行榜出炉 南航排名第7澳航跃升至第16名

-

- 股市暴跌机构寄语投资人坚持长期投资策略 市场调整打开另外一扇窗中国资产未来可期

-

- 澳洲居民区一季度房价涨(跌)幅榜出炉 最高上涨6.2%

-

- 浦东向“新”:全新开放平台撬动中国对外开放新维度

-

- 美股中期调整进行中!特朗普关税政策冲击市场 美股三大指数周四大跌

-

- 澳洲收入最高1%人群年收入须达37万澳元 收入超53万澳元将超越99%家庭